- Zinssenkungen liegen in der Luft. Anlegerinnen und Anleger sollten darüber nachdenken, überschüssige Barreserven zu investieren und sich das langfristige Renditepotenzial zu sichern, das Anleihen heute bieten.

- Ein global diversifiziertes Anleihenportfolio mit einem mittelfristigen Duration-Profil stellt aus unserer Sicht einen guten Kompromiss dar: ein attraktives Risiko/Renditeprofil zur Reduzierung von Verlustrisiken und Kurspotenzial in einem volatilen Marktumfeld.

- In der Vergangenheit haben Anleihen meist höhere Renditen abgeworfen als Bargeld, nachdem die Zinsen ihren Höchststand erreicht hatten. Für Anlegerinnen und Anleger waren diese Marktphasen also in der Regel günstig.

In den letzten Jahren haben viele Anlegerinnen und Anleger ihr Geld lieber auf ein Sparkonto eingezahlt, als es in Anleihen zu investieren. Dazu veranlasst haben sie auch die Zinserhöhungen Zentralbanken ab 2022.

Zwar konnten sie mit Bargeld in den letzten Jahren die Kursschwankungen an den Anleihenmärkten vermeiden, doch die nahe Zukunft könnte beispielhaft deutlich machen, dass sich „Spielregeln“ ändern können.

Da die Zinsen ihren Höchststand inzwischen erreicht haben und in vielen Märkten Zinssenkungen bevorstehen, sollten Anlegerinnen und Anleger ihre Bargeldallokationen überdenken und gleichzeitig die Laufzeitenstruktur ihres Anleihenportfolios unter die Lupe nehmen.

Bargeld vs. Anleihen im aktuellen Marktumfeld

Mit Anleihen können Anlegerinnen und Anleger aktuell hohe Renditen abschöpfen und gleichzeitig ihr Portfolio so ausrichten, dass sie bei möglichen Zinssenkungen (die zu steigenden Kursen an den Anleihenmärkten führen dürften) Kapitalgewinne erzielen können.

Wer dagegen weiterhin auf Bargeld setzt, lässt sich nicht nur mögliche Kursgewinne entgehen, wenn die Zinsen tatsächlich sinken, sondern müsste wahrscheinlich auch zusehen, wie die Sparzinsen sinken, denn die folgen in der Regel dem Leitzinskurs.

Zinssenkungen stehen noch immer in Aussicht

Zum Teil erscheint Bargeld auch deshalb so attraktiv, weil es im Vergleich zu Anleihen relativ stabil ist, schließlich waren die Kurse an den Anleihenmärkten in den letzten Jahren äußerst volatil und sind zuletzt zu Beginn dieses Jahres deutlich gesunken.

Der Grund für die Kurskorrektur zu Jahresbeginn, die auf eine Kursrallye Ende 2023 folgte, waren die Zinsprognosen: Die Märkte hatten bereits zu Beginn dieses Jahres sinkende Zinsen erwartet, weshalb der November und Dezember 2023 an den Anleihenmärkten der renditestärkste 2-Monats-Zeitraum seit der Finanzkrise war.1

Die Trendwende kam in Januar: Vanguard geht schon seit Langem davon aus, dass Zinssenkungen in Großbritannien und in Europa in der zweiten Jahreshälfte wahrscheinlicher sind, und zu Beginn dieses Jahres schwenkten auch die Märkte auf diesen Kurs ein.

Doch trotz der Turbulenzen, die wir auch in diesem Jahr gesehen haben, sollte man nicht vergessen, dass Zinssenkungen immer noch in Aussicht stehen – nur nicht in dem Tempo und Umfang, wie es die Anleihenmärkte ursprünglich erwartet hatten. Anleihen werfen nach wie vor hohe laufende Erträge ab, mögliche Zinssenkungen sprechen zudem für hohes Total-Return-Potenzial.

Der Zins-Peak, ein gutes Omen

Bisweilen hilft ein Blick zurück, und blickt man auf frühere Zinserhöhungszyklen, so erkennt man, dass Anleihen nach dem Zinshöchststand meist höhere Renditen abgeworfen haben als Bargeld.2

Und wenn Kundinnen und Kunden an ihrem Sparkonto festhalten wollen?

Die nach wie vor invertierte Zinskurve und hohe Sparzinsen könnte einige Kundinnen und Kunden überzeugen, dass Abwarten die richtige Entscheidung ist. Eine risikolose Entscheidung ist dies gleichwohl nicht, denn wenn die Zentralbanken die Leitzinsen erst einmal senken, dann folgen in der Regel auch die Sparzinsen. Wenn Kundinnen und Kunden den richtigen Zeitpunkt verpassen, müssen sie zukünftig womöglich sehr viel niedrigere Renditen in Kauf nehmen, zudem könnten sie sich Kapitalgewinne aus aus einem diversifizierten längerfristigen Anleihen Portfolio entgehen lassen, die bei sinkenden Zinsen oft deutlich an Wert gewinnen.

Und selbst wenn die Anfangsrendite für Bargeld höher ist als für Anleihen, bedeutet das auch kurzfristig nicht zwangsläufig höhere Renditen. Im Jahr 2023 beispielsweise warfen globale Anleihen in genau diesem Szenario höhere Renditen ab als Bargeld,3 weil steigende Kurse an den Anleihenmärkten Ende 2023 zu höheren Gesamtrenditen führten.

Ein ausgewogenes Risik/Renditeprofil in einem volatilen Markt

In einem aktuellen Artikel haben wir erläutert, warum längerfristige Staatsanleihen im Verhältnis zu ihrem Laufzeitrisiko aufgrund der invertierten Zinskurve aktuell womöglich nicht immer attraktiv verzinst sind.

Ein global diversifiziertes Anleihenportfolio mit einem mittelfristigen Duration-Profil, das sich zwischen dem langen und dem kurzen Ende der Renditekurve bewegt, stellt aus unserer Sicht ein gutes Gleichgewicht zwischen Risiko und Rendite dar und ist daher sowohl für steigende als auch für fallende Zinsen gut aufgestellt.

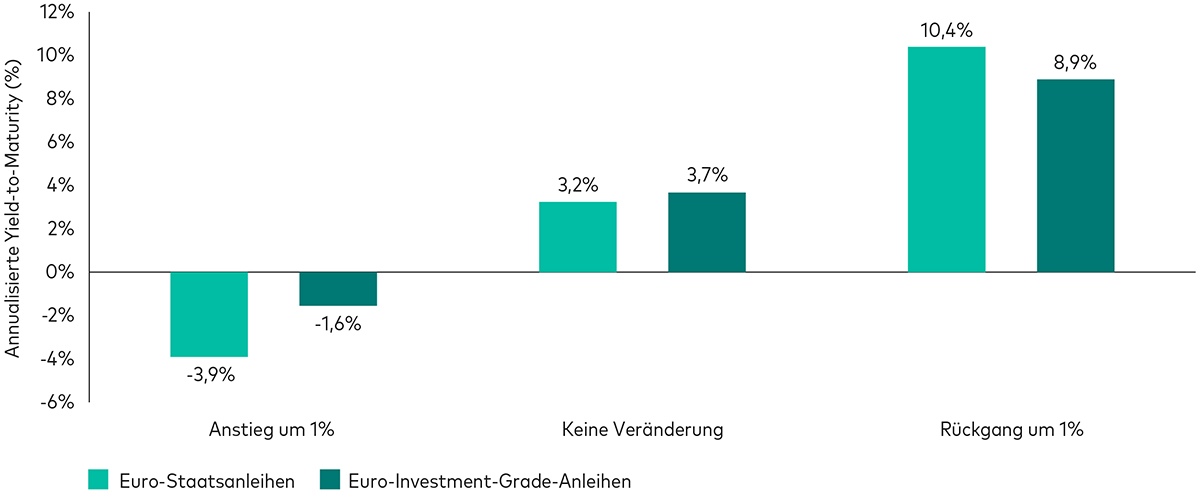

Der Bloomberg Euro Government Bond Index hat beispielsweise eine Duration von 7,2 Jahren. Das bedeutet, dass der Kurs des Index bei einem plötzlichen Anstieg der Zinssätze um einen Prozentpunkt um rund 7,2% zurückgehen würde. Mit einer Rendite von 3,2%4 kann die höhere Zinskomponente des Index jedoch sinkende Anleihenkurse zum Teil ausgleichen, sodass der Verlust in diesem Szenario bei lediglich 3,9% läge.5

Sollten die Zinssätze hingegen um einen Prozentpunkt sinken, könnte das Portfolio Kursgewinne von rund 10,4% verzeichnen und damit die Gesamtrendite eines Anleiheportfolios deutlich ankurbeln.6

Globale Anleihen: Renditepotenzial und Verlustbegrenzung

Die Wertentwicklung der Vergangenheit ist keine Garantie für zukünftige Erträge. Die Wertentwicklung eines Index ist keine exakte Darstellung einer bestimmten Anlage, da Anlegerinnen und Anleger nicht direkt in einen Index investieren können. Dieses Szenario unterstellt Zinsänderungen jeweils zu Beginn des Zeitraums und vor der Wiederanlage von Dividenden und berücksichtigt keine Konvexität. Diese Illustration ist hypothetisch und stellt weder die Rendite einer bestimmten Anlage dar. Renditen sind nicht garantiert.

Anmerkungen: Als Näherungswerte werden folgende Indizes (in Klammern) verwendet: Investment-Grade-Anleihen Euroraum (Bloomberg EUR Non-Government Float Adjusted Bond Index mit einer Duration von 5,2 Jahren und einer Rendite bis zur Fälligkeit von 3,7%); Staatsanleihen Euroraum (Bloomberg Euro Government Float Adjusted Bond Index mit einer Duration von 7,1 Jahren und einer Rendite bis zur Fälligkeit von 3,2%).

Quelle: Bloomberg, mit Berechnungen von Vanguard. Berechnungen in EUR; Stand: 31. Mai 2024.

Was für Beraterinnen und Berater wichtig ist

Für die meisten Kundinnen und Kunden ist es sinnvoll, überschüssige Bargeldreserven in ein diversifiziertes Portfolio aus risikoarmen Anleihen verschiedener Laufzeiten umzuschichten.

Natürlich empfiehlt es sich immer, die Portfolio-Duration auf den ungefähren Anlagehorizont der Kundin oder des Kunden abzustimmen. Für Kundinnen und Kunden, die innerhalb der nächsten zwölf Monate über ihr Geld verfügen wollen, ist ein Sparkonto nach wie vor die richtige Lösung. Bei einem längeren Zeithorizont kann ein diversifiziertes und risikoarmes Anleihenportfolio jedoch hohe risikobereinigte Renditen abwerfen, die zur Umsetzung längerfristiger Ziele beitragen können.

1 Quelle: Vanguard.

2 Quelle: Vanguard. Zwischen 2000 und 2024.

3 In den 12 Monaten vom 31. Dezember 2022 bis zum 31. Dezember 2023 übertraf der Bloomberg Euro Government Float Adjusted Bond Index (EUR Hedged) den Barclays Benchmark Overnight EUR Cash Index um 1,36%. Quelle: Vanguard und Bloomberg.

4 Quelle: Vanguard und Bloomberg; Berechnung auf Grundlage des Bloomberg Euro Government Float Adjusted Bond Index (EUR Hedged) per 12. Juni 2024. „Rendite“ bezeichnet den Yield-to-Worst des Index, also die niedrigste potenzielle jährliche Rendite unter allen möglichen Optionsszenarien, die Anlegerinnen und Anleger mit der Anleihe erzielen können, wenn sie diese bis zu ihrer Fälligkeit halten.

5 Quelle: Vanguard und Bloomberg. Berechnung auf Grundlage hypothetischer Zins- und Renditeszenarien für den Bloomberg Euro Government Bond Index (EUR Hedged); Stand: 12. Juni 2024. Berechnungen in EUR.

6 Quelle: Vanguard und Bloomberg. Berechnung auf Grundlage hypothetischer Renditeszenarien für den Bloomberg Euro Government Bond Index (EUR Hedged); Stand: 12. Juni 2024. Berechnungen in EUR.

Relevante Fonds

Wichtige Hinweise zu Anlagerisiken

Der Wert der Investitionen und die daraus resultierenden Erträge können steigen oder fallen, und Investoren können Verluste auf ihrer Investitionen erleiden.

Die frühere Wertentwicklung gibt keinen verlässlichen Hinweis auf zukünftige Ergebnisse.

Die simulierte frühere Wertentwicklung gibt keine verlässlichen Hinweise auf zukünftige Ergebnisse.

Fonds, die in festverzinsliche Wertpapiere investieren, bergen das Risiko eines Zahlungsausfalls bei Rückzahlungen und einer Beeinträchtigung des Kapitalwerts Ihrer Investition. Außerdem kann das Ertragsniveau schwanken. Änderungen der Zinssätze haben wahrscheinlich Auswirkungen auf den Kapitalwert von festverzinslichen Wertpapieren. Unternehmensanleihen können höhere Erträge abwerfen, bergen aber auch ein höheres Kreditrisiko. Dadurch steigt das Risiko eines Zahlungsausfalls bei Rückzahlungen und einer Beeinträchtigung des Kapitalwerts Ihrer Investition. Das Ertragsniveau kann schwanken und Änderungen der Zinssätze haben wahrscheinlich Auswirkungen auf den Kapitalwert von Anleihen.

Wichtige allgemeine Hinweise

Nur für professionelle Anleger (nach den Kriterien der MiFID II-Richtlinie), die auf eigene Rechnung investieren (einschließlich Verwaltungsgesellschaften (Dachfonds) und professionelle Kunden, die im Namen ihrer diskretionären Kunden investieren). In der Schweiz nur für professionelle Anleger. Nicht für die öffentliche Verbreitung bestimmt.

Die hier enthaltenen Informationen sind nicht als Angebot oder Aufforderung zur Abgabe eines Angebots zum Kauf oder Verkauf von Wertpapieren in irgendeiner Gerichtsbarkeit zu verstehen, in der ein solches Angebot oder eine solche Aufforderung rechtswidrig ist, oder gegenüber Personen, gegenüber denen ein solches Angebot oder eine solche Aufforderung gesetzlich nicht gemacht werden darf, oder wenn derjenige, der das Angebot oder die Aufforderung macht, dafür nicht qualifiziert ist. Die Informationen stellen keine Rechts-, Steuer- oder Anlageberatung dar. Sie dürfen sich deshalb bei Anlageentscheidungen nicht auf den Inhalt verlassen.

Die hier enthaltenen Informationen dienen lediglich zu Bildungszwecken und stellen keine Empfehlung und kein Angebot zum Kauf oder Verkauf von Anlagen dar.

BLOOMBERG® ist eine Handels- und Dienstleistungsmarke von Bloomberg Finance L.P. und seinen verbundenen Unternehmen, einschließlich Bloomberg Index Services Limited („BISL“) (zusammen „Bloomberg“), oder die Lizenzgeber von Bloomberg besitzen alle Eigentumsrechte an den Bloomberg-Indizes.

Die Produkte werden nicht von „Bloomberg“ gesponsert, gebilligt, vermarktet, verkauft oder beworben. Bloomberg gibt gegenüber den Eigentümern oder Käufern der Produkte oder gegenüber der Öffentlichkeit keine ausdrücklichen oder stillschweigenden Zusicherungen oder Gewährleistungen hinsichtlich der Zweckmäßigkeit von Investitionen in Wertpapiere im Allgemeinen oder in die Produkte im Besonderen oder hinsichtlich der Fähigkeit der Bloomberg-Indizes, die allgemeine Entwicklung des Anleihemarktes abzubilden. Bloomberg gibt keinerlei Auskunft über die Rechtmäßigkeit oder Eignung der Produkte in Bezug auf eine natürliche oder juristische Person. Die einzige Beziehung zwischen Bloomberg und Vanguard und den Produkten besteht in der Lizenzierung der Bloomberg-Indizes, die von BISL festgelegt, zusammengestellt und berechnet werden, ohne Rücksicht auf Vanguard oder die Produkte oder irgendwelche Eigentümer oder Käufer der Produkte. Bloomberg ist nicht verpflichtet, die Belange der Produkte oder der Eigentümer der Produkte bei der Festlegung, Zusammenstellung oder Berechnung der Bloomberg-Indizes zu berücksichtigen. Der Zeitpunkt, die Preise oder die Mengen der zu platzierenden Produkte werden nicht von Bloomberg festgelegt, und Bloomberg ist nicht dafür verantwortlich und hat auch nicht daran mitgewirkt. Bloomberg übernimmt keine Verpflichtung oder Haftung im Zusammenhang mit der Verwaltung, der Vermarktung oder dem Handel der Produkte.

Im EWR herausgegeben von der Vanguard Group (Ireland) Limited, die in Irland von der irischen Zentralbank reguliert wird.

In der Schweiz herausgegeben von Vanguard Investments Switzerland GmbH.

Herausgegeben von Vanguard Asset Management, Limited, die in Großbritannien von der Financial Conduct Authority zugelassen ist und von ihr reguliert wird.

Herausgegeben von der Vanguard Group Europe GmbH, die in Deutschland von der BaFin reguliert wird.

© 2024 Vanguard Group (Irland) Limited. Alle Rechte vorbehalten.

© 2024 Vanguard Investments Switzerland GmbH. Alle Rechte vorbehalten.

© 2024 Vanguard Asset Management, Limited. Alle Rechte vorbehalten.

© 2024 Vanguard Group Europe GmbH. Alle Rechte vorbehalten.