- Da Investoren inzwischen höhere Prämien für längerfristige Anleihen verlangen, stiegen die Renditen auf Staatsanleihen im Mai auf breiter Front.

- In den USA wächst mit der One Big Beautiful Bill die Sorge um die Fähigkeit des Landes, seine immer höheren Schulden zu bedienen.

- Die Risikoaufschläge auf Investment-Grade- und High-Yield-Anleihen gingen im Laufe des Monats zurück.

Auch im Mai kam es an den Anleihemärkten zu Volatilität, Spannungen in den internationalen Handelsbeziehungen, Inflationsdruck und ausufernde Defizite trieben die Renditen in die Höhe.

In den USA durchbrach die Rendite auf dreißigjährige Staatsanleihen die 5%-Marke, nachdem das als One Big Beautiful Bill bekannte Gesetz mit knapper Mehrheit vom Repräsentantenhaus verabschiedet worden war und damit zur endgültigen Abstimmung in den Senat eingebracht wurde. Der Gesetzentwurf sieht weitreichende Steuersenkungen vor, die das ohnehin wachsende Haushaltsdefizit der USA wohl noch vergrößern würden. Der Treasury-Markt reagierte mit steigenden Renditen, die unerwartet schwache Nachfrage nach dreißigjährigen US-Staatsanleihen bei einer Auktion schürte die Sorge um das ausufernde Defizit des Landes weiter.

Auch die europäischen Staatsanleihemärkte gerieten unter Druck: Die Rendite zehnjähriger deutscher Bundesanleihen stieg auf 2,51% und auch in der Peripherie lösten Haushaltsdefizite, Inflation und Handelsrisiken Volatilität aus. Die Erwartung weiterer Zinssenkungen durch die Europäische Zentralbank (EZB) und positive Fundamentaldaten stützten den Markt jedoch, weshalb die Renditen in Europa weniger deutlich anstiegen als in den USA.

Positiver entwickelten sich Unternehmensanleihen, die Risikoaufschläge für Investment-Grade- (IG) und High-Yield-Anleihen (HY) konnten ihren Vormonatsanstieg größtenteils wieder aufholen. Die Deeskalation im Handelsstreit zwischen den USA und China durch ein Zollmoratorium stützte den Markt, weshalb sowohl US- als auch europäische Unternehmensanleihen den Monat mit Gewinnen beenden konnten.

In den USA lagen Gesamt- und die Kerninflation (ohne die volatilen Lebensmittel- und Energiepreise) stabil bei 2,3 bzw. 2,8%. In Großbritannien stieg die Gesamtinflation unerwartet auf 3,5% und damit den höchsten Stand seit 15 Monaten, während die Kerninflation nur geringfügig auf 3,8% stieg. In der Eurozone gingen Gesamt- und die Kerninflation auf 1,9 bzw. 2,3% zurück. Die Ratingagentur Moody's stufte die Kreditwürdigkeit der USA von Aaa auf Aa1 herab und begründete diesen Schritt mit der Sorge um steigende Haushaltsdefizite, die Reaktion der Märkte war jedoch nur von kurzer Dauer. Der US-Dollar setzte seine Talfahrt fort, seit Jahresbeginn hat der Greenback bereits um 7% abgewertet.

Sowohl die EZB als auch die Bank of England senkten ihren Leitzins mit Verweis auf die wachstumshemmende Wirkung neuer Zölle um jeweils 25 Basispunkte (Bp), die US-Notenbank hielt ihre Zinsen stabil.

Wertentwicklung der wichtigsten Anleihemärkte

| Globale Staatsanleihen | Unternehmensanleihen | EM-Anleihen | |||

| UK | Europa | USA | HY | ||

| Bloomberg Global Aggregate Treasuries (USD Hedged) | Bloomberg Sterling Corporate Bond Index (USD Hedged) | Bloomberg Euro-Aggregate Corporates Index (USD Hedged) | Bloomberg Global Aggregate USD Corporate | Bloomberg Global High Yield Index (USD Hedged) | JP Morgan Emerging Markets Bond Index (EMBI) Global Diversified (USD Hedged) |

| -0,54% | -0,12% | 0,72% | 0,01% | 1,68% | 1,12% |

Die Wertentwicklung der Vergangenheit ist keine Garantie für zukünftige Erträge. Die Wertentwicklung eines Index ist keine exakte Darstellung einer bestimmten Anlage, da Anlegerinnen und Anleger nicht direkt in einen Index investieren können.

Quelle: Bloomberg; Daten für den Zeitraum vom 30. April 2025 bis zum 31. Mai 2025. Die Assetklassen werden jeweils durch Bloomberg-Indizes dargestellt.1

Staatsanleihen

Da Investoren inzwischen eine höhere Risikoprämie auf US-Vermögenswerte verlangen, stiegen die Renditen auf Staatsanleihen in den USA, aber auch in anderen Industrieländern im Mai an. Zweijährige US-Treasuries notierten um 30 Basispunkte höher, zehnjährige Papiere um 24 Basispunkte. Die Renditen äquivalenter deutscher Bundesanleihen stiegen um 9 bzw. 6 Basispunkte, in Großbritannien stiegen die Renditen um 22 bzw. 21 Basispunkte.2

Unternehmensanleihen

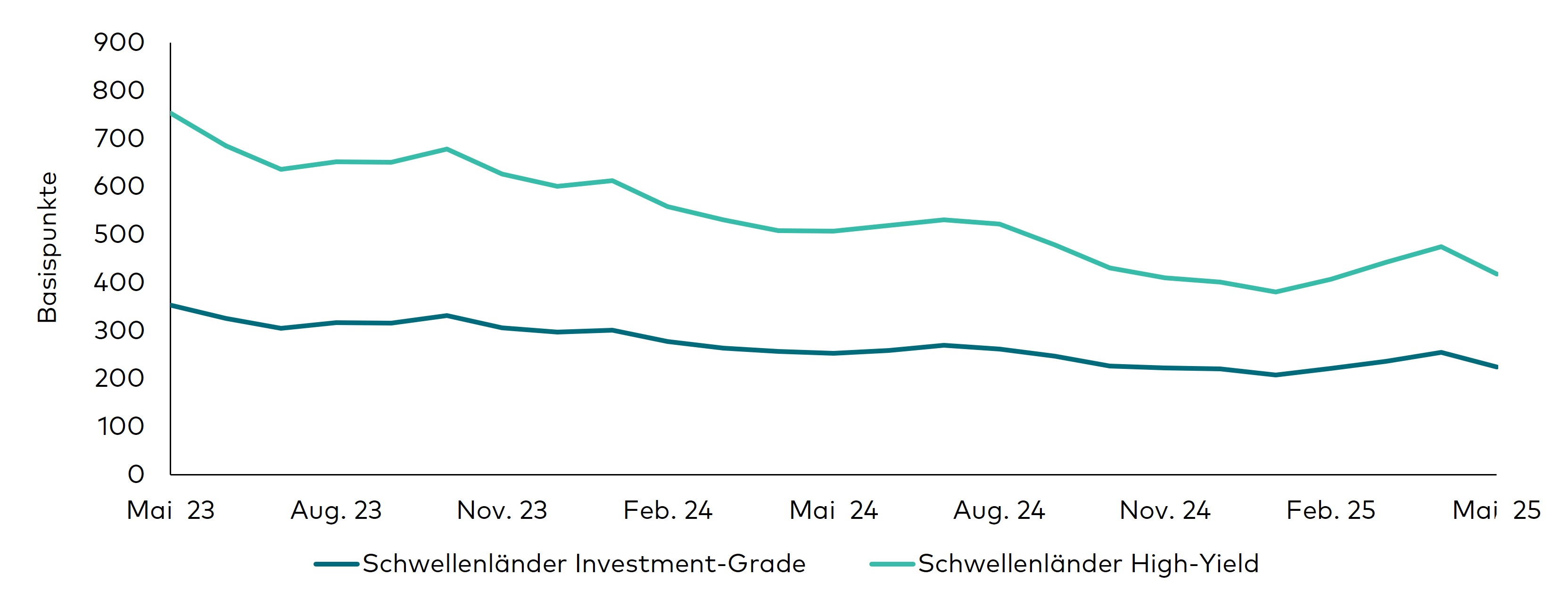

Globale Unternehmensanleihen mit Investment-Grade-Rating (IG) konnten die steigenden Risikoaufschläge vom Vormonat größtenteils wieder aufholen, Anleihen in US-Dollar notierten zum Monatsende um 18 Basispunkte niedriger, Anleihen in Euro und Pfund Sterling um jeweils 12 Basispunkte.3 Am High-Yield-Markt (HY) war der Spread-Rückgang mit 60 Basispunkten noch deutlicher. In den Schwellenländern (EM) gingen die Risikoaufschläge um 31 (IG) bzw. 57 Basispunkte (HY) zurück.4

Spread-Bewegungen

Die Wertentwicklung eines Index ist keine exakte Darstellung einer bestimmten Anlage, da Anlegerinnen und Anleger nicht direkt in einen Index investieren können.

Quelle: Bloomberg; Daten für den Zeitraum vom 30. April 2025 bis zum 31. Mai 2025. Die jeweiligen Exposures werden durch Näherungswerte dargestellt.5

Die Aussicht auf steigende Zölle sorgte zu Beginn der Berichtssaison für das erste Quartal für Pessimismus, die Ergebnisse lagen jedoch geringfügig über den Erwartungen (+6,4%). 60% der STOXX600-Unternehmen übertrafen die Prognosen, Spitzenreiter waren Finanzwerte, Grundstoffe, Gesundheitswerte und Versorger. Im Durchschnitt stiegen die Unternehmensgewinne gegenüber dem Vorjahr um 2,4%; klammert man den Energiesektor aus, lag das Plus sogar bei 8%.

Die Fundamentaldaten europäischer Investment-Grade-Unternehmen sind nach wie vor robust, die meisten Unternehmen sind für etwaige Zollanhebungen gut aufgestellt. Im Vergleich zu den langfristigen historischen Werten haben sich die Gewinnmargen gut gehalten, der Nettoverschuldungsgrad ist insgesamt weitgehend stabil geblieben.

In den kommenden Monaten dürfte der europäische Anleihemarkt von der Suche nach risikoarmen Renditequellen profitieren. Expansive Zinssenkungen der EZB und ein sprunghafter Anstieg der negativ verzinsten „sicheren Häfen“ wie Schweizer Staatsanleihen dürften das Wachstum und die Nachfrage nach europäischen Investment-Grade-Anleihen ankurbeln. Im Mai sind Anleihen im Wert von 100 Milliarden Euro auf den Markt gekommen, mit rund 400 Milliarden Euro seit Jahresbeginn hat das Emissionsvolumen Rekordniveau erreicht und liegt über dem Vorjahreswert. Allerdings rechnen wir in der zweiten Jahreshälfte mit einem Rückgang, sodass das Netto-Neuemissionsvolumen insgesamt auf Vorjahresniveau liegen oder sogar leicht zurückgehen dürfte.

Schwellenländer

Auch Schwellenländeranleihen konnten im Mai zulegen und beendeten den Monat mit einem Plus von 1,1%. Die Kreditrisikoaufschläge gingen um 34 Basispunkte zurück und konnten damit den Anstieg der Treasury-Renditen ausgleichen, die Bewertungen kehrten wieder zu den Rekordständen vom Jahresbeginn zurück.6 High-Yield-Anleihen warfen mit 2,3% höhere Renditen ab, im Investment-Grade-Segment wurden sinkende Risikoaufschläge dagegen durch Verluste der Treasury-Komponente ausgeglichen, was zu einer Nullrendite führte.7 Spitzenreiter im Mai waren Rumänien (+2,4%) und Südafrika (+3,4%).8

EM-Renditen

Quelle: Bloomberg und Vanguard; Daten für den 24-Monats-Zeitraum bis zum 30. April 2025. Als Näherungswerte werden verwendet: EM IG: Bloomberg EM USD Aggregate Average OAS Index; EM HY: Bloomberg Emerging Markets High Yield Average OAS Index.

Ausblick

Trotz Volatilität werfen Anleihen weiterhin attraktive Renditen ab, woran sich nach unserer Einschätzung in den meisten Szenarien auch nichts ändern dürfte. Wir erwarten, dass sich die Risikoaufschläge wieder auf ihren historischen Tiefständen einpendeln werden.

Globale Unternehmensanleihen sind weiterhin attraktiver als Bargeld und würden wahrscheinlich Mehrrenditen abwerfen, sollten die Märkte weitere Zinssenkungen einpreisen. Die Kreditrisikoaufschläge sind gesunken, in einigen Bereichen scheinen die Bewertungen jedoch inzwischen exzessiv. Dennoch sehen wir Potenzial bei ausgewählten Investment-Grade-Emittenten – insbesondere in Europa, wo die Fundamentaldaten nach wie vor robust sind und die Bewertungen im Vergleich zum US-Markt weiterhin attraktiv erscheinen. Bei den knappen Bewertungen im High-Yield-Segment ist dagegen Vorsicht geboten, zumal riskantere Emittenten im Falle einer Rezession wohl stärker unter Druck kämen.

Auch in den Schwellenländern haben die Risikoaufschläge wieder Tiefstände erreicht, die Bewertungen sind weniger überzeugend. Wir achten auf sorgfältige Auswahl und suchen nach Potenzial sowohl innerhalb als auch zwischen verschiedenen EM-Marktsegmenten.

1 Quelle: Bloomberg und Vanguard, basierend auf dem Bloomberg Global Aggregate Credit Index für den Zeitraum vom 30. April bis zum 31. Mai 2025.

2 Quelle: Bloomberg und Vanguard; Daten für den Zeitraum 30. April 2025 bis 31. Mai 2025.

3 Bloomberg und Vanguard, basierend auf dem Bloomberg Global Aggregate Credit Index für den Zeitraum vom 30. April bis zum 31. Mai 2025.

4 Quelle: Bloomberg und Vanguard, basierend auf dem Bloomberg EM USD Aggregate Average OAS Index und dem Bloomberg Emerging Markets High Yield Average OAS Index für den Zeitraum vom 30. April bis zum 31. Mai 2025.

5 Quelle: Bloomberg-Indizes: Global Aggregate Credit Average OAS Index, Global Aggregate Supranational Index, US Aggregate Corporate Average OAS Index, Euro Aggregate Corporate Average OAS Index, Sterling Aggregate Corporate Average OAS Index, US Aggregate ABS Average OAS Index, US Aggregate CMBS Average OAS Index, Global High Yield Average OAS Index, JP Morgan EMBI Global Diversified IG Sovereign Spread Index, JP Morgan EMBI Global Diversified HY Sovereign Spread Index. Daten für den Zeitraum vom 30. April 2025 bis zum 31. Mai 2025.

6 Quelle: Vanguard und JP Morgan auf Grundlage des JP Morgan Emerging Market Bond Index (EMBI) Global Diversified Index; Daten für den Zeitraum vom 31. März 2025 bis zum 30. April 2025.

7 Quelle: Vanguard und JP Morgan auf Grundlage des JP Morgan Emerging Market Bond Index (EMBI) Global Diversified Index gegenüber US-Treasuries; Daten für den Zeitraum vom 31. März 2025 bis zum 30. April 2025.

8 Quelle: Bloomberg und Vanguard auf Grundlage des Bloomberg Emerging Markets USD Aggregate Average (OAS) Index und dem Bloomberg Emerging Markets High Yield Average OAS Index; Daten für den Zeitraum vom 31. März bis zum 30. April 2025.

Unsere aktiv verwalteten Anleihenfonds

Wichtige Hinweise zu Anlagerisiken

Der Wert der Investitionen und die daraus resultierenden Erträge können steigen oder fallen, und Investoren können Verluste auf ihrer Investitionen erleiden.

Die frühere Wertentwicklung gibt keinen verlässlichen Hinweis auf zukünftige Ergebnisse. In den Performanceangaben sind die Provisionen und Kosten im Zusammenhang mit der Ausgabe und Rücknahme von Anteilen nicht berücksichtigt.

Wichtige allgemeine Hinweise

Dies ist eine Marketingmitteilung.

Nur für professionelle Anleger (nach den Kriterien der MiFID II-Richtlinie), die auf eigene Rechnung investieren (einschließlich Verwaltungsgesellschaften (Dachfonds) und professionelle Kunden, die im Namen ihrer diskretionären Kunden investieren). In der Schweiz nur für professionelle Anleger. Nicht für die öffentliche Verbreitung bestimmt.

Die hier enthaltenen Informationen sind nicht als Angebot oder Aufforderung zur Abgabe eines Angebots zum Kauf oder Verkauf von Wertpapieren in irgendeiner Gerichtsbarkeit zu verstehen, in der ein solches Angebot oder eine solche Aufforderung rechtswidrig ist, oder gegenüber Personen, gegenüber denen ein solches Angebot oder eine solche Aufforderung gesetzlich nicht gemacht werden darf, oder wenn derjenige, der das Angebot oder die Aufforderung macht, dafür nicht qualifiziert ist. Die Informationen stellen keine Rechts-, Steuer- oder Anlageberatung dar. Sie dürfen sich deshalb bei Anlageentscheidungen nicht auf den Inhalt verlassen.

Die hier enthaltenen Informationen dienen lediglich zu Bildungszwecken und stellen keine Empfehlung und kein Angebot zum Kauf oder Verkauf von Anlagen dar.

Im EWR herausgegeben von der Vanguard Group (Ireland) Limited, die in Irland von der irischen Zentralbank reguliert wird. In der Schweiz herausgegeben von Vanguard Investments Switzerland GmbH. Herausgegeben von Vanguard Asset Management, Limited, die in Großbritannien von der Financial Conduct Authority zugelassen ist und von ihr reguliert wird.

© 2025 Vanguard Group (Irland) Limited. Alle Rechte vorbehalten.

© 2025 Vanguard Investments Switzerland GmbH. Alle Rechte vorbehalten.

© 2025 Vanguard Asset Management, Limited. Alle Rechte vorbehalten.