- Aktien von Unternehmen mit kleiner Marktkapitalisierung können die Diversifizierung eines globalen Portfolios nach Marktkapitalisierung, Ländern und Sektoren erhöhen.

- Der Bewertungsabschlag für Small Caps gegenüber dem Markt, der den höchsten Stand der letzten 20 Jahre erreicht hat, spricht für Wachstumspotenzial.1

- Indexstrategien haben sich in den letzten Jahren als effiziente Lösung zum Aufbau eines Small-Cap-Exposure erwiesen, sowohl unter Kosten- als auch unter Renditegesichtspunkten.

Aktien von Unternehmen mit kleiner Marktkapitalisierung werden im Vergleich zum Markt so günstig gehandelt wie seit 20 Jahren nicht mehr,2 was die Assetklasse für Anlegerinnen und Anleger zunehmend attraktiv macht. Wer ein entsprechendes Exposure aufbauen möchte, kann aus zahlreichen Bausteinen den passenden auswählen, um die Diversifizierung und das Wachstumspotenzial seines Portfolios zu erhöhen.

Vor allem in Industrieländern werden Small Caps oft übersehen. Stattdessen investieren Anlegerinnen und Anleger oft in größere, etabliertere Unternehmen, obwohl Aktien mit kleiner Marktkapitalisierung zu erheblichen Abschlägen gehandelt werden und Potenzial für hohe risikobereinigte Renditen bieten. Damit sind sie attraktiv für Anlegerinnen und Anleger, die nach dem Abklingen der Stagflationssorgen höhere Renditen anstreben.

Diversifizierung gegen Konzentrationsrisiken

Die Gewichtung von Large Caps in Core-Beta-Aktienportfolios ist in den letzten Jahren kontinuierlich gestiegen; mit Small Caps, die in der Regel weniger konzentriert sind, können Anlegerinnen und Anleger ihr Portfolio daher zusätzlich diversifizieren. Durch eine gleichmäßigere Verteilung des Anlagevermögens auf zahlreiche Unternehmen aus verschiedenen Sektoren und Ländern können sie mit Small Caps die Volatilität einzelner Märkte und Sektoren und Konzentrationsrisiken reduzieren.

Ein Vergleich des MSCI World Index mit dem MSCI World Small-Cap Index macht das Diversifizierungspotenzial von Small Caps deutlich, sowohl im Hinblick auf die geringere Konzentration an der Spitze des Index als auch durch eine größere Anzahl von Indexkomponenten. Man bedenke, dass die zehn größten Unternehmen fast 24% des MSCI World Index ausmachen, obwohl der Index aus insgesamt 1.429 Unternehmen besteht.3 Im MSCI World Small-Cap Index hingegen machen die zehn größten Unternehmen nur 1,75% des Index mit insgesamt 4.043 Komponenten aus.

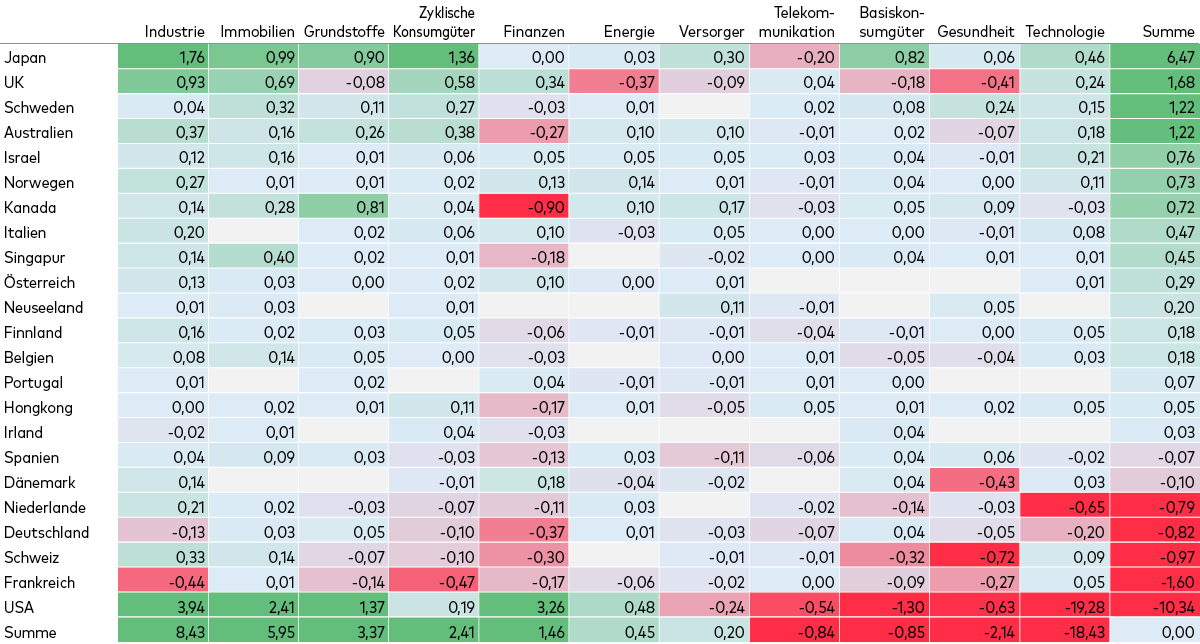

In der Branchen- und Ländergewichtung sind ebenfalls erhebliche Unterschiede zwischen den beiden Indizes erkennbar: Japan und Großbritannien sind im Small-Cap-Index stärker, die USA dafür schwächer gewichtet als in der Large-Cap-Benchmark (obwohl die USA auch im Small-Cap-Index immer noch das größte Länder-Exposure darstellen). Auch die Gewichtung von Technologiewerten ist im Small-Cap-Index niedriger, die Gewichtung von Industriewerten und Immobilien dagegen höher als im Large-Cap-Index. Die nachstehende Tabelle fasst die Unterschiede zwischen beiden Indizes in der Nettogewichtung von Ländern und Sektoren zusammen.

Weniger Technologie, mehr Japan

MSCI World Small-Cap Index ohne MSCI World Indexkomponenten, Aufschlüsselung nach Ländern und Sektoren (Nettogewichtung, %)

Quelle: FactSet; Stand: 31. Juli 2024. Daten zu den Komponenten des MSCI World Small-Cap Index und des MSCI World Index.

Auch mit Blick auf die Gesamtrendite sind Small Caps interessant, denn in den letzten 18 Jahren haben Aktien mit kleiner Marktkapitalisierung auch attraktive Dividenden abgeworfen.4 Viele Anlegerinnen und Anleger dürften Aktien in ihrem Portfolio haben, die in den letzten Jahren deutlich im Kurs gestiegen sind. Mit Small Caps können sie ihr Portfolio weiter diversifizieren, wenn man davon ausgeht, dass die Dividenden stabil bleiben. Und mit laufendem Einkommen können sie ihre Gesamtrenditen gegen Konjunkturschwankungen absichern.

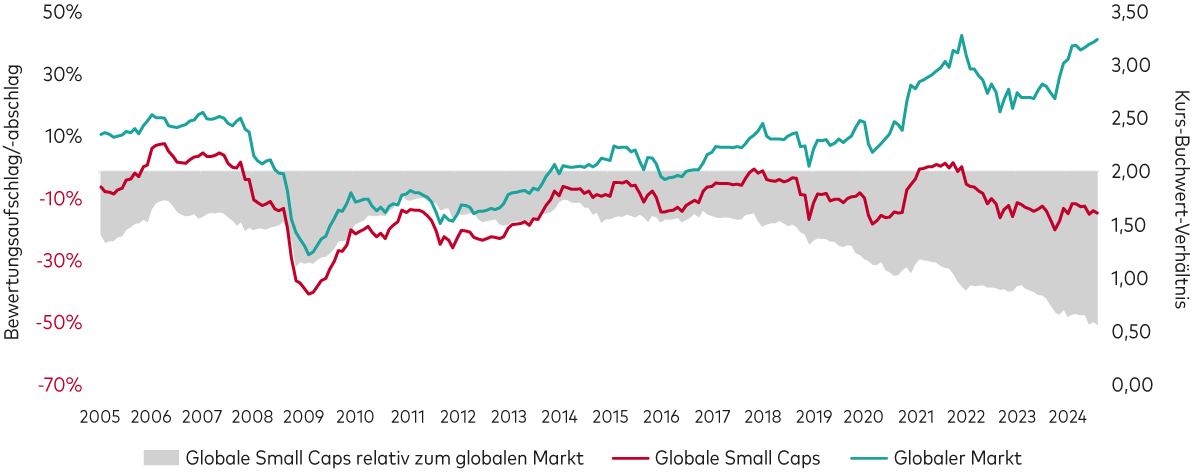

Hohe Bewertungsabschläge

Small-Cap-Aktien werden seit Jahrzehnten beständig mit einem Abschlag gegenüber dem breiteren Aktienmarkt gehandelt (gemessen am Kurs-Buchwert-Verhältnis), doch seit 2018 hat sich diese Bewertungslücke noch vergrößert. Wie die nachstehende Grafik zeigt, werden globale Small Caps im Vergleich zum Markt aktuell so günstig gehandelt wie seit 20 Jahren nicht mehr.

Deutlicher Small-Cap-Bewertungsabschlag zum Markt

Absolute und relative Bewertungen globaler Aktien

Quelle: FactSet; Daten für den Zeitraum vom 31. Juli 2005 bis zum 31. Juli 2024. Verwendet werden der MSCI World Small-Cap Index und der MSCI World Index.

Betrachtet man den Aktienmarkt als Ganzen, so sind vor allem Large- und Mega-Cap-Unternehmen und hier insbesondere IT, zyklische Konsumgüter und Kommunikation für die Bewertungsverschiebungen verantwortlich. Da Small Caps stärker von der Binnennachfrage abhängig und von den steigenden Zinsen betroffen sind, haben sie nicht an der letzten Kursrallye der mit hohen Barreserven ausgestatteten Mega-Caps teilgenommen. Das Ergebnis: Die Bewertungen sind weiter zurückgefallen.

Wir sehen in Small-Cap-Aktien eine wertvolle mögliche Portfolioergänzung. Die derzeitigen Abschläge deuten darauf hin, dass Small Caps im Vergleich zu größeren Unternehmen unterbewertet sind und mehr Wachstumspotenzial haben, wenn die Zinsen sinken und die Konjunktur wieder anzieht. Die aktuellen Bewertungen machen ein Small-Cap-Exposure noch attraktiver für Anlegerinnen und Anleger, die ihr Portfolio diversifizieren wollen.

Implementierung durch einen Indexfonds

Indexfonds sind ein effektives Instrument zur Implementierung eines Small-Cap-Exposure. Mit einer Indexstrategie können Anlegerinnen und Anleger zu niedrigen Kosten in ein Small-Cap-Universum investieren – selbst wenn es sich dabei um einen komplexen, global diversifizierten Index wie den MSCI World Small-Cap Index handelt. Ein Indexfonds mit einer niedrigen Gesamtkostenquote (TER) und einem konstant niedrigen Tracking Error bietet die besten Chancen auf langfristigen Anlageerfolg.

Auch im Vergleich zum aktivem Management schneiden Indexfonds im Small-Cap-Markt insgesamt gut ab: Laut Morningstar-Daten haben in den letzten 15 Jahren 85% der aktiven US-Small-Cap-Fonds ihre Benchmarks verfehlt, bei äquivalenten europäischen Fonds lag die Quote bei 87%.5 Die vermögensgewichtete durchschnittliche jährliche Minderrendite betrug 1,2% für US-Fonds und 0,7% für europäische Fonds. Der sogenannte Survivorship Bias spricht ebenfalls gegen aktive Fonds: Nur 35% der aktiv gemanagten US-Small-Cap-Fonds überlebten den untersuchten 15-Jahres-Zeitraum, unter europäischen Small-Cap-Managern waren es 41%.

Eine kostengünstige und beständige Implementierung eines Small-Cap-Exposure durch einen Vanguard Indexfonds bietet Anlegerinnen und Anlegern eine attraktive Alternative und eine effektive Möglichkeit, das Renditepotenzial von Small-Cap-Aktien auszuschöpfen.

Eine strategische Komponente für diversifizierte Portfolios

Mit überzeugenden Diversifizierungsvorteilen und den aktuellen Bewertungsabschlägen können globale Small-Cap-Aktien die risikobereinigte Rendite eines global diversifizierten Aktienportfolios erhöhen. Die spezifischen Merkmale von Small Caps in Verbindung mit einer effektiven und kostengünstigen Implementierung durch Indexfonds machen sie zu einem wichtigen Portfoliobaustein für Aktienanlegerinnen und -anleger.

1 Quelle: FactSet; Stand: 31. Juli 2024. Die hier und im gesamten Artikel verwendete Bewertungskennzahl ist das Verhältnis von Kurswert zu Buchwert.

2 Stellvertretend für Small-Cap-Aktien und den breiteren Markt verwenden wir hier den MSCI World Small-Cap Index bzw. den MSCI World Index.

3 Quelle: FactSet; Stand: 31. Juli 2024.

4 Quelle: FactSet; Daten für den Zeitraum vom 31. Mai 2006 bis zum 31. Juli 2024. In diesem Zeitraum machten Dividenden etwa ein Drittel der Gesamtrendite von Small-Cap-Aktien aus Industrieländern (MSCI World Small-Cap Index) aus.

5 Quelle: Morningstar Active/Passive Barometer; Stand: Ende 2023.

Ähnlicher Fonds

Wichtige Hinweise zu Anlagerisiken

Der Wert der Investitionen und die daraus resultierenden Erträge können steigen oder fallen, und Investoren können Verluste auf ihrer Investitionen erleiden.

Wichtige allgemeine Hinweise

Nur für professionelle Anleger (nach den Kriterien der MiFID II-Richtlinie), die auf eigene Rechnung investieren (einschließlich Verwaltungsgesellschaften (Dachfonds) und professionelle Kunden, die im Namen ihrer diskretionären Kunden investieren). In der Schweiz nur für professionelle Anleger. Nicht für die öffentliche Verbreitung bestimmt.

Die hier enthaltenen Informationen sind nicht als Angebot oder Aufforderung zur Abgabe eines Angebots zum Kauf oder Verkauf von Wertpapieren in irgendeiner Gerichtsbarkeit zu verstehen, in der ein solches Angebot oder eine solche Aufforderung rechtswidrig ist, oder gegenüber Personen, gegenüber denen ein solches Angebot oder eine solche Aufforderung gesetzlich nicht gemacht werden darf, oder wenn derjenige, der das Angebot oder die Aufforderung macht, dafür nicht qualifiziert ist. Die Informationen stellen keine Rechts-, Steuer- oder Anlageberatung dar. Sie dürfen sich deshalb bei Anlageentscheidungen nicht auf den Inhalt verlassen.

Die hier enthaltenen Informationen dienen lediglich zu Bildungszwecken und stellen keine Empfehlung und kein Angebot zum Kauf oder Verkauf von Anlagen dar.

Im EWR herausgegeben von der Vanguard Group (Ireland) Limited, die in Irland von der irischen Zentralbank reguliert wird.

In der Schweiz herausgegeben von Vanguard Investments Switzerland GmbH.

Herausgegeben von Vanguard Asset Management, Limited, die in Großbritannien von der Financial Conduct Authority zugelassen ist und von ihr reguliert wird.

Herausgegeben von der Vanguard Group Europe GmbH, die in Deutschland von der BaFin reguliert wird.

© 2024 Vanguard Group (Irland) Limited. Alle Rechte vorbehalten.

© 2024 Vanguard Investments Switzerland GmbH. Alle Rechte vorbehalten.

© 2024 Vanguard Asset Management, Limited. Alle Rechte vorbehalten.

© 2024 Vanguard Group Europe GmbH. Alle Rechte vorbehalten.