Wir wissen, wie wichtig gute Beratung für Anlegerinnen und Anleger ist. Und wir wissen, dass wachsender Zeitdruck und immer komplexere und differenziertere Kundenanforderungen Beraterinnen und Berater vor große Herausforderungen stellen. Professionelle Beratung umfasst unter anderem:

Laufende Kontrolle

Durch kontinuierliche Kontrolle müssen Beraterinnen und Berater sicherstellen, dass die Portfolios ihrer Kundinnen und Kunden weiterhin im Einklang mit deren Anlagezielen stehen.

Kundenkommunikation

Sie müssen die Wertentwicklung dieser Portfolios klar und verständlich erklären – vor allem dann, wenn mehrere Faktoren die Renditen beeinflussen.

Fondsbewertung

Sie müssen Probleme identifizieren und gegebenenfalls neue Fonds auswählen.

Unbeabsichtigte Risiken vermeiden

Manche Portfolios bestehen aus zahlreichen Fonds für unterschiedliche Asset- und Sub-Assetklassen, die eine Analyse des Portfolio-Exposure erschweren. Zu viele Fonds mit ähnlichem Exposure in einem Portfolio können zu unbeabsichtigten Risiken oder Verzerrungen führen, zum Beispiel durch Übergewichtung eines Landes oder eines Sektors, einer Währung oder eines Stils.

Über die Rendite hinaus denken

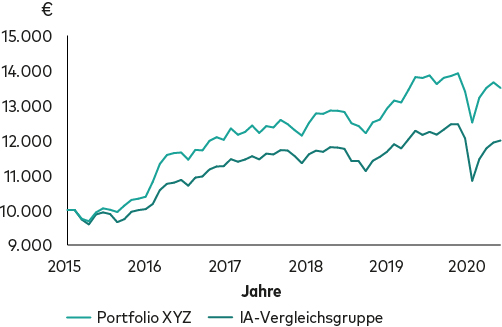

Um potenzielle Risiken oder unbeabsichtigte Folgen zu veranschaulichen, haben wir das hypothetische Kundenportfolio XYZ erstellt. Dieses Portfolio haben wir derselben Analyse unterzogen, die unsere Beraterinnen und Berater bei der Bewertung von Portfolios anwenden: Performance-Backtesting, Exposure, historische Korrelationen und Kosten.

Wie die nachstehende Grafik zeigt, liegt eine positive Bewertung von Portfolio XYZ nicht fern – schließlich wirft es seit Jahren Mehrrenditen gegenüber einer Gruppe vergleichbarer Portfolios ab. Doch wie weithin bekannt ist, ist die Wertentwicklung der Vergangenheit kein Indikator für künftige Erträge, und in diesem Fall lohnt es sich, ein wenig genauer hinzuschauen.

Die Wertentwicklung der Vergangenheit ist kein verlässlicher Indikator für künftige Erträge.

Quelle: Morningstar Daten, Vanguard Berechnungen; 31. Juli 2015 bis 31. Juli 2020.

Die richtige Balance finden

Balance ist eines der wichtigsten Vanguard Prinzipien für erfolgreiche Vermögensanlage und zieht sich wie ein roter Faden durch alle Vanguard Fonds und Portfolios. Ein global diversifiziertes, ausgewogenes Portfolio, das Aktien und Anleihen aus mehreren Ländern und Sektoren enthält, kann dazu beitragen, Kursschwankungen langfristig besser zu überstehen.

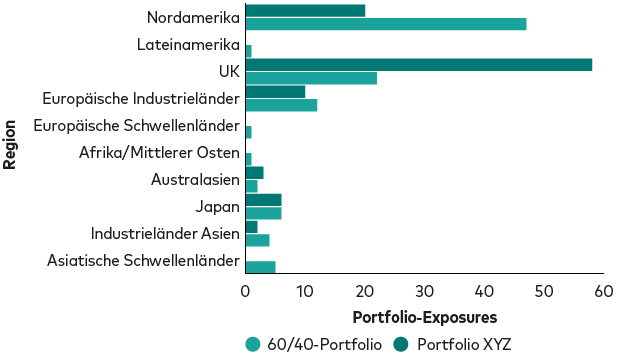

Am Beispiel von Portfolio XYZ wird deutlich, wie unsere Analystinnen und Analysten ein Portfolio aufschlüsseln können, etwa das Exposure auf verschiedene Regionen, Stile, Kapitalisierungssegmente oder Sektoren (Aktien) bzw. auf verschiedene Kreditqualitäten und Laufzeiten (Anleihen). Wie die Grafik deutlich macht, sind britische Aktien und Anleihen in Portfolio XYZ deutlich übergewichtet, Aktien und Anleihen aus den USA dafür entsprechend untergewichtet. Die Frage ist: Ist dieses Exposure das Ergebnis einer bewussten Entscheidung oder einer unbeabsichtigten Verzerrung?

Aggregiertes Exposure des Portfolio XYZ im Vergleich zu einem 60/40-Multi-Asset-Portfolios

Quelle: Morningstar Daten, Vanguard Berechnungen vom 31. Juli 2020.

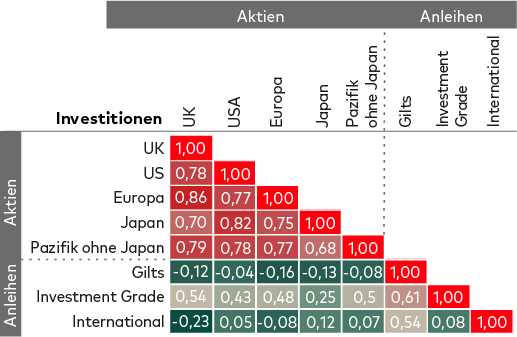

Um die Analyse zu vertiefen und Korrelations- bzw. Diversifikationseigenschaften der Fonds besser zu verstehen, kann das Vanguard Portfolio Analytics & Consulting Team noch einen Schritt weitergehen. Unsere Analyse zeigt nicht nur, wie gut diversifiziert ein Portfolio ist, sondern auch, an welcher Stelle Anpassungen sinnvoll sein können. Die nachstehende Matrix bildet die Renditekorrelationen zwischen den verschiedenen Portfoliokomponenten ab. Wie der untere linke Teil der Matrix deutlich macht, sind die Renditekorrelationen zwischen den Aktien- und Anleihepositionen des Portfolios möglicherweise höher als gedacht und können das Portfolio nicht in dem Maße diversifizieren, wie es Anlegerinnen und Anleger möglicherweise erwarten würden.

Quelle: Morningstar Daten, Vanguard Berechnungen; 31. Juli 2015 bis 31.

Die hier abgebildeten Korrelationen beziehen sich auf ein hypothetisches Kundenportfolio und dienen nur zur Veranschaulichung.

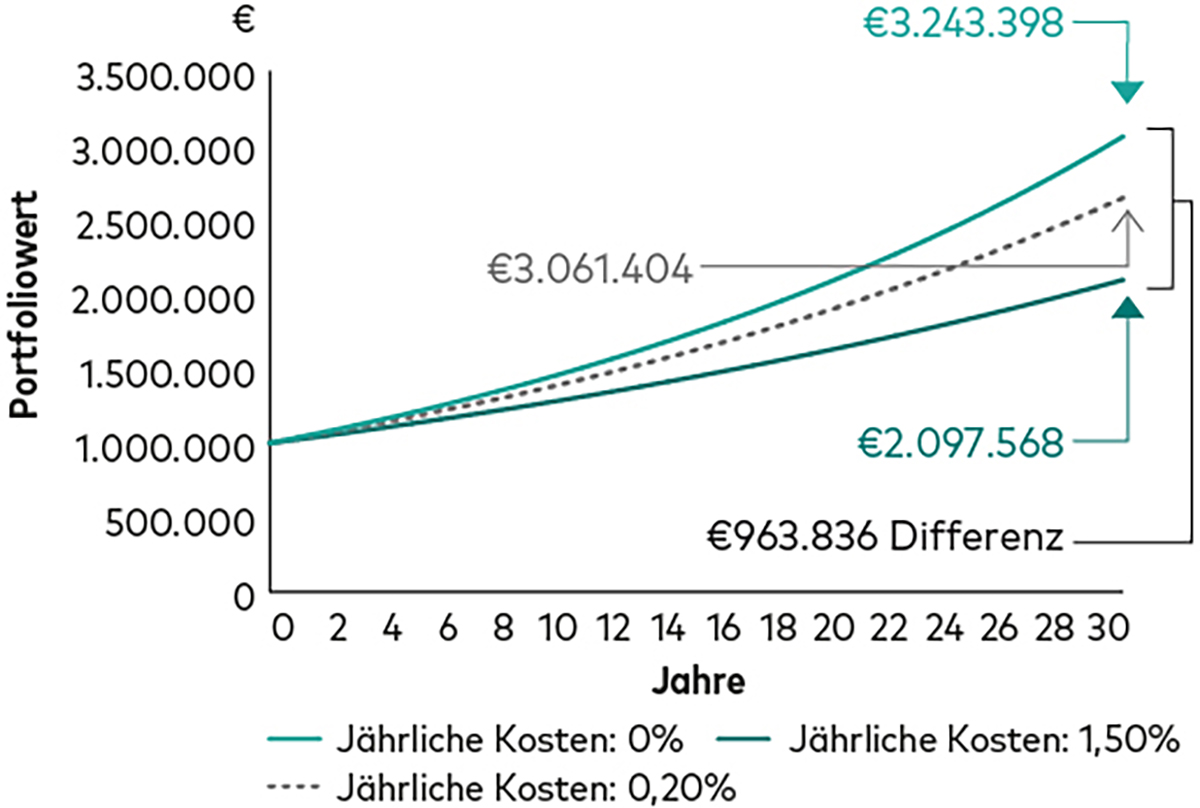

Auf Kosten achten

Kosteneffizienz ist ein weiteres zentrales Prinzip, das alle Vanguard Fonds und Portfolios miteinander verbindet. Warum? Weil hohe Kosten die Rendite aufzehren, die Anlegerinnen und Anleger langfristig erhalten. Daher sind Kosten Bestandteil jeder Portfolioanalyse, die wir für Beraterinnen und Berater durchführen.

Das nachstehende hypothetische Beispiel zeigt die Wertentwicklung eines Portfolios mit einem Anfangswert von 1.000.000 Euro und einer jährlichen Rendite von 4% bei unterschiedlichen Kostenquoten von 0,2 bzw. 1,5%. Man erkennt: Über 30 Jahre fällt der Kostenunterschied von 1,3 Prozentpunkten deutlich ins Gewicht und macht knapp 1.000.000 Euro aus.

Quelle: Vanguard.

Beständige Beziehungen aufbauen

Es lohnt sich, sich Zeit zu nehmen und die Struktur eines Portfolios wirklich zu verstehen, denn so kann man leicht erkennen, wie sich ein Portfolio optimieren lässt, um langfristige Kundenziele innerhalb des vorgegebenen Risikobudgets zu erreichen. Außerdem kann ein genaues Verständnis des Portfolios Kundengespräche erheblich erleichtern, Vertrauen schaffen und dazu beitragen, positive und langjährige Beziehungen aufzubauen.

Wie das Vanguard Portfolio Analytics & Consulting Team helfen kann

Unser Portfolioanalyse- und Beratungsservice ist kostenlos und unabhängig von unserem Produktangebot und soll Beraterinnen und Beratern bei der Strukturierung und Optimierung von Kundenportfolios helfen, damit sie mehr Zeit in den Aufbau von Beziehungen und andere wichtige Aufgaben investieren können.

Das Portfolio Analytics & Consulting Team hilft Beraterinnen und Beratern herauszufinden, wie sich ein Portfolio optimieren lässt. Zum Beispiel können unsere Analystinnen und Analysten Wege aufzeigen, Positionen zu konsolidieren oder zu vereinfachen, Kosten oder Risiken zu reduzieren, die Diversifizierung zu erhöhen und die Struktur des Portfolios in Einklang mit den Überzeugungen der Anlegerin oder des Anlegers zu bringen.

Vorteile:

Ganzheitliche Portfolioanalyse zur Identifizierung von Übergewichtungen, Verzerrungen, Lücken und konzentrierten Positionen

Backtesting der Portfolio-Performance gegenüber einer investierbaren, nach Marktkapitalisierung gewichteten Benchmark

Korrelationsanalyse der Portfoliopositionen

Mehr Zeit zum Aufbau enger Kundenbeziehungen

Zur Übersicht

Portfolioaufbau

Wir zeigen Ihnen, wie sie klare Anlageziele setzen, eine diversifizierte Asset-Allokation aufbauen, Kosten minimieren und Disziplin vermitteln können.

Weitere Säulen

Financial Planning

Zugang zu nützlichen Orientierungshilfen und Ratgebern, von der Risikoprofilerstellung bis zur Ruhestandsplanung.

Kundenbeziehungen

Impulse für das Angebot von bedarfsgerechten Services, Vertiefung von Beziehungen und effektiver Kundenakquise.

Erfolgreiche Unternehmensführung

Alles zum Aufbau, Marketing und Entwicklung Ihres Unternehmens.

Wichtige Hinweise zu Anlagerisiken

Kapitalanlagen sind mit Risiken verbunden. Der Wert der Investitionen und die daraus resultierenden Erträge können steigen oder fallen, und Anleger erhalten den ursprünglich investierten Betrag unter Umständen nicht in voller Höhe zurück. Es besteht das Risiko eines Totalverlustes.

Wichtige allgemeine Hinweise

Die hier enthaltenen Informationen sind nicht als Angebot oder Aufforderung zur Abgabe eines Angebots zum Kauf oder Verkauf von Wertpapieren in irgendeiner Gerichtsbarkeit zu verstehen, in der ein solches Angebot oder eine solche Aufforderung rechtswidrig ist, oder gegenüber Personen, gegenüber denen ein solches Angebot oder eine solche Aufforderung gesetzlich nicht gemacht werden darf, oder wenn derjenige, der das Angebot oder die Aufforderung macht, dafür nicht qualifiziert ist. Die Informationen stellen keine Rechts-, Steuer- oder Anlageberatung dar. Sie dürfen sich deshalb bei Anlageentscheidungen nicht auf den Inhalt verlassen.

Die hier enthaltenen Informationen dienen lediglich zu Bildungszwecken und stellen keine Empfehlung und kein Angebot zum Kauf oder Verkauf von Anlagen dar.

© 2025 Vanguard Group Europe GmbH. Alle Rechte vorbehalten.

Herausgegeben von der Vanguard Group Europe GmbH, die in Deutschland von der BaFin reguliert wird.