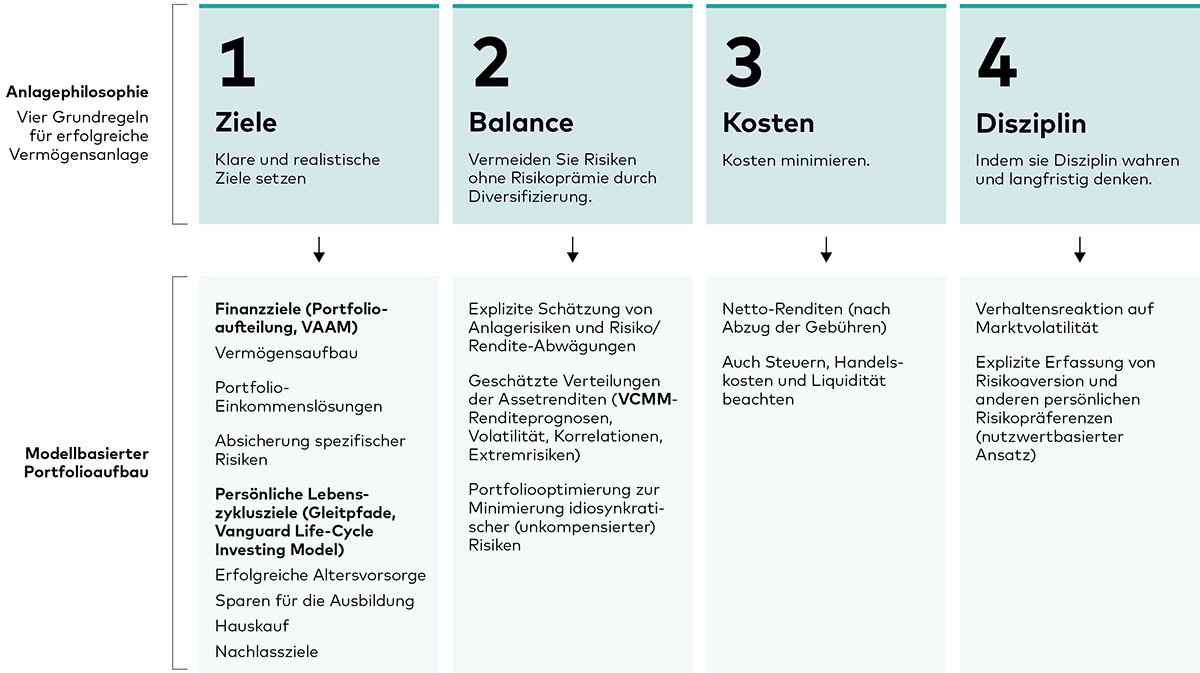

Wir haben mehrere Prinzipien formuliert, die aus unserer Sicht für den langfristigen Anlageerfolg wichtig sind: klare und angemessene Anlageziele setzen, eine auf die eigenen Ziele abgestimmte Asset-Allokation aus diversifizierten Fonds entwickeln („Balance“), Kosten minimieren und Disziplin wahren.

Diese Grundsätze sind fundamental und können sich auf verschiedene Weise manifestieren. Dabei geht es jedoch nicht darum, ein allgemeingültiges Einheitsportfolio vorzuschreiben, sondern um die Formulierung von Kernprinzipien, die verschiedenen Methoden zum Portfolioaufbau zugrunde liegen sollten.

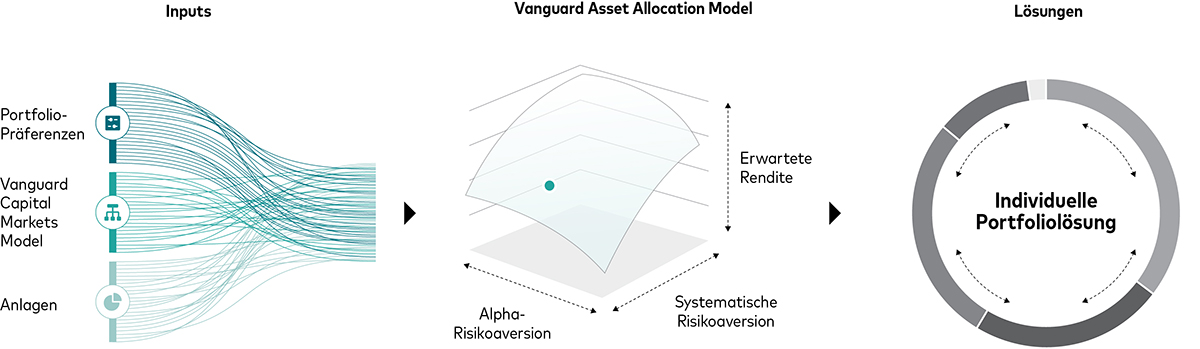

In diesem Artikel stellen wir ein Modell zum Portfolioaufbau vor, mit dem Beraterinnen und Berater diese Kernprinzipien in der Praxis anwenden und Portfolios aus verschiedenen Anlageinstrumenten strukturieren können, die auf unterschiedliche Ziele und Risikoprofile abgestimmt sind. Zudem soll das Modell Anlegerinnen und Anlegern helfen, exakte und in sich kohärente Entscheidungen zu treffen.

Vanguard Anlageprinzipien

Quelle Vanguard.

Klar definierte Ziele sind wichtig für den Portfolioaufbau und daher der erste Schritt zum Anlageerfolg. Anlageziele lassen sich grob in zwei Gruppen einteilen: persönliche Lebensziele, zum Beispiel Altersvorsorge oder die Finanzierung eines Studiums, sowie allgemeinere Finanzziele, etwa Vermögensaufbau oder laufendes Einkommen in einer bestimmten Höhe.

Balance macht deutlich, dass Anlegerinnen und Anleger nicht kompensierte Risiken durch Diversifizierung vermeiden sollten. Unser Modell zum Portfolioaufbau wird diesem Prinzip durch rigorose Quantifizierung von Anlagerisiken für alle Assetklassen und Anlagestrategien gerecht und verwendet dazu Renditeprognosen und Simulationsmodelle, darunter das von Vanguard entwickelte Vanguard Capital Markets Model (VCMM), das alle Verteilungseigenschaften der Renditen von Vermögenswerten erfasst. Das VCMM liefert nicht nur Prognosen zu den Renditen bestimmter Märkte, sondern auch zu deren Volatilität, Korrelationen und anderen Kennzahlen für Unwägbarkeiten, die im Portfolioaufbau wichtig sind.

Kosten im Blick zu haben bedeutet, auf Fondsgebühren und andere Ausgaben zu achten, deren Wirkung sich im Laufe der Zeit durch den Zinseszinseffekt verstärken kann. Unser Modell erfasst Anlagekosten über die Nettorenditen (Renditen abzüglich Gebühren) und kann auch andere Kostenpunkte wie Steuern, Handelskosten und die Auswirkungen von Liquidität auf die Preise von Vermögenswerten berücksichtigen.

Disziplin bedeutet, langfristige Ergebnisse im Blick zu haben und emotionale Reaktionen zu vermeiden – insbesondere in Zeiten volatiler Märkte. Ein entscheidendes Element des Modells ist das Risikoprofil der Anlegerin oder des Anlegers, also die Risikoaversion bzw. Risikotoleranz. Das Modell kann an verschiedene Risikoprofile angepasst werden und Anlegerinnen und Anlegern so helfen, auch in volatilen Marktphasen an ihrem Anlageplan festzuhalten.

Zielorientierte Portfolios

Wir sehen in marktkapitalisierungsgewichteten Portfolios den effizientesten Weg, um durch ein kosteneffizientes und diversifiziertes Exposure die Marktrendite abzuschöpfen.

Eine Anlagestrategie, die sich an der Marktkapitalisierung von Vermögenswerten orientiert, kann auch als solide Grundlage für Multi-Asset-Portfolios für Anlegerinnen und Anleger dienen, die einfach nur Vermögen aufbauen und keine zusätzlichen Risiken jenseits der allgemeinen Aktien- und Anleihemarktrisiken eingehen wollen.

Diese Methode mag die richtige für Millionen Anlegerinnen und Anleger sein; sie hilft jedoch nicht bei der Beantwortung zentraler Fragen, die den Portfolioaufbau betreffen und über die Core-Aktien- und -Anleihen-Betas hinausgehen, zum Beispiel Fragen zu aktiven Anlagestrategien, ESG- und Hedging-Strategien sowie Strategien für wechselnde Marktbedingungen.

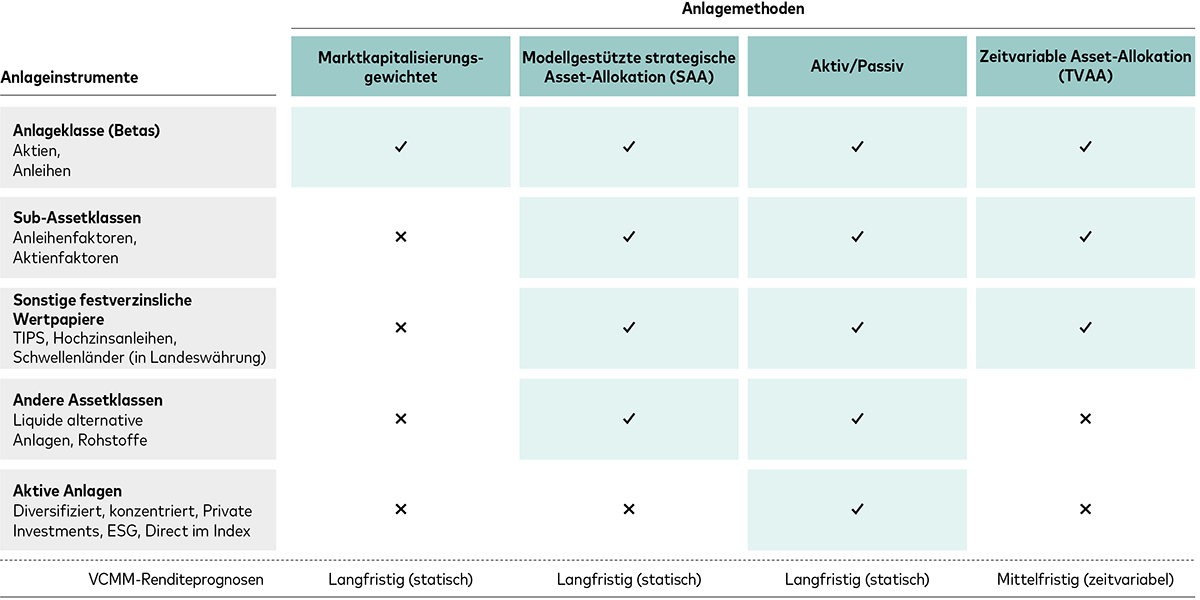

Wie die nachstehende Tabelle zeigt, können Anlegerinnen und Anleger drei verschiedene Methoden in Betracht ziehen, um über ein kapitalgewichtetes Portfolio hinauszugehen. Alle drei Methoden sind Teil unseres globalen Modells zum Portfolioaufbau, doch nicht alle hier aufgeführten Portfoliolösungen sind in Europa verfügbar.

Eine Reihe von Anlagemethoden

Quelle: Vanguard.

Modellgestützte strategische Asset-Allokation

Bei der modellgestützten strategischen Asset-Allokation verwenden wir selbst entwickelte Modelle, um diversifizierte Betas mit einer Übergewichtung bestimmter Sub-Assetklassen zu kombinieren, zum Beispiel Value-Aktien, langfristige Staatsanleihen oder Indizes für Unternehmensanleihen. Diese Methode lässt sich auch auf Assetklassen außerhalb der Aktien- und Anleihen-Betas anwenden, zum Beispiel auf Rohstoff-Futures, inflationsgeschützte Staatsanleihen (Treasury Inflation-Protected Securities, TIPS) oder High-Yield-Anleihen. Das Ergebnis sind modellgestützte strategische Portfolios, die explizite Renditeprognosen für die einzelnen Assetklassen, Faktorprämien und die damit verbundenen Faktorrisiken voraussetzen, welche sich beispielsweise aus dem VCMM ableiten lassen. Das zweite Modell, das Vanguard Asset Allocation Model (VAAM), strebt zur Bestimmung der optimalen Allokation (Portfoliogewichtung) ein Gleichgewicht der Risiko- und Renditeprognosen des VCMM und der Faktorrisiken bzw. -prämien an.

Die modellgestützte strategische Asset-Allokation (SAA) kann auch zur Umsetzung anderer Ziele eingesetzt werden, zum Beispiel zur Absicherung bestimmter Anlagerisiken wie Inflation oder zur Realisierung einer bestimmten Portfolioduration. In diesen Fällen kann man die Gewichtungen der Sub-Assetklassen des aus dem VAAM abgeleiteten SAA-Portfolios anpassen und so die Wahrscheinlichkeit erhöhen, dass Anlegerinnen und Anleger die gewünschte Absicherung erreichen.

Aktiv/Passiv-Methodik

Die Entscheidung für aktives Risiko ist nur eine weitere Form der Risiko-/Rendite-Kompromissfindung in der Vermögensanlage. Mit aktiven Strategien können Anlegerinnen und Anleger gegebenenfalls Mehrrenditen gegenüber einer Benchmark erzielen, müssen dafür jedoch auch das Risiko von Minderrenditen in Kauf nehmen. Das Vanguard Aktiv/Passiv-Entscheidungsmodell1 enthält eine explizite Quantifizierung der geschätzten erwarteten Mehrrenditen (erwartetes Alpha) und des aktiven Risikos (Tracking Error und die Wahrscheinlichkeit von Minderrenditen gegenüber der passiven Benchmark) sowie eine anschließende Abwägung beider Faktoren, sodass Anlegerinnen und Anleger letztlich die Mischung aus aktiven und passiven Fonds bestimmen können, die ihrer Risikotoleranz entspricht. Diese Methodik ist in das VAAM integriert und ermöglicht Aktiv/Passiv-Portfoliolösungen für diverse aktive Fonds, von traditionellen aktiven Strategien mit unterschiedlichen Konzentrationsgraden bis hin zu regelbasierten aktiven Exposures wie ESG.

Zeitvariable Asset-Allokation

Diese Methode ähnelt dem modellbasierten SAA-Ansatz, verwendet jedoch zeitvariable Marktrenditeerwartungen aus dem VCMM anstelle von langfristigen statischen Renditeprognosen. Eine bestimmte Zielausschüttung unter schwankenden Marktbedingungen ist ein gängiges Anlageziel für institutionelle Investoren, kann aber auch in der Privatanlegerberatung, in Modellportfolios und in Multi-Asset-Fonds zum Tragen kommen. Die Methode der zeitvariablen Asset-Allokation (TVAA) ist für Anlegerinnen und Anleger geeignet, die bereit sind, aktives Risiko in Form eines „Modellprognoserisikos“ einzugehen. Manchmal sprechen die Ziele und die Risikotoleranz einer Anlegerin oder eines Anlegers dafür, die Asset-Allokation anzupassen, wenn sich die Marktbedingungen deutlich verändern. In diesem Fall bietet das VAAM in Kombination mit zeitvariablen VCMM-Renditen einen kohärenten und ganzheitlichen Ansatz zur Analyse der Zielkonflikte in zeitvariablen Portfoliolösungen.

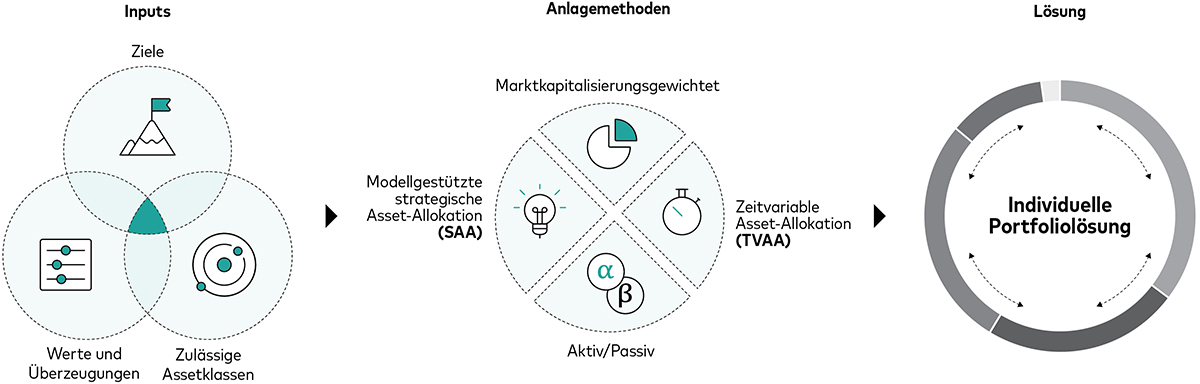

Von Strategien zu Portfoliolösungen

Um eine Portfolio-Empfehlung auszusprechen, muss zunächst das spezifische Ziel der Anlegerin oder des Anlegers definiert werden (in den meisten Fällen Kapitalwachstum, Risikoabsicherung oder eine bestimmte Rendite). Wie im Folgenden dargestellt, möchten Anlegerinnen und Anleger bei der Umsetzung ihrer Ziele möglicherweise auch bestimmte Wünsche oder Einschätzungen zum Ausdruck bringen, etwa ESG-Präferenzen oder die Überzeugung, dass ein bestimmter aktiver Manager, bestimmte Faktorprämien oder zeitvariable Renditeerwartungen zum Ziel führen.

Portfolio-Empfehlungen hängen von den Vorlieben und Zielen der Anlegerin oder des Anlegers ab

Quelle: Vanguard.

Ziel: Vermögenszuwachs

Die meisten Anlegerinnen und Anleger streben Vermögensbildung oder Vermögenszuwachs an. Da dieses Anlageziel gleichzeitig das unspezifischste ist, lässt es sich mit jeder der vier Anlagemethoden erreichen. Die Wünsche und Überzeugungen der Anlegerin oder des Anlegers spielen jedoch eine entscheidende Rolle bei der Wahl der richtigen Lösung.

Das kapitalgewichtete Portfolio ist die erste Portfoliolösung für den Vermögensaufbau. Kapitalgewichtete Portfolios folgen unserer Marktkapitalisierungsmethodik, sind gut diversifiziert und kosteneffizient. Sie erzielen marktähnliche Renditen ohne Mehrrenditepotenzial, aber auch ohne das Risiko von Minderrenditen. Weil sie so einfach sind, eignen sie sich als Ausgangsbasis für viele Anlegerinnen und Anleger mit unspezifischen Vermögensaufbauplänen.

Alternative Portfolios orientieren sich an einer der drei anderen Anlagemethoden: modellbasierte SAA, Aktiv/Passiv und TVAA. Diese nicht kapitalgewichteten Portfolios setzen jeweils explizite Renditeprognosen (aus dem VCMM) und eine Optimierung der Asset-Allokation (aus dem VAAM) voraus. Der Einsatz von Modellen birgt zwar gewisse Modellrisiken, doch überwiegen die Vorteile in Form von robusten und individuellen Portfoliolösungen die potenziellen Kosten bei Weitem. Zu diesen Modellen gehören unter anderem:

Traditionelle Aktiv/Passiv-Portfolios

Wer lieber aktiv investieren möchte und kompetente Manager identifizieren kann (entweder in Eigenregie oder mithilfe einer Beraterin bzw. eines Beraters), sollte über ein Aktiv/Passiv-Portfolio nachdenken, das Indexfonds mit aktiven Strategien kombiniert. Mit einem solchen Portfolio können Anlegerinnen und Anleger gegebenenfalls Alpha erzielen, ohne in ihrer Core-Asset-Allokation – der Aufteilung des Anlagevermögens auf Aktien, Anleihen und andere Assetklassen – von bewährten Anlageprinzipien abzuweichen.

ESG-Portfolios

Mit ESG-Strategien können Anlegerinnen und Anleger ihre ESG-Überzeugungen in ihrem Portfolio zum Ausdruck bringen, ohne die Risiko/Rendite-Effizienz ihres Portfolios zu gefährden. Es ist unklar, ob man von ESG-Strategien Mehrrenditen gegenüber einer nach Marktkapitalisierung gewichteten Benchmark erwarten kann. Daher muss das Aktiv/Passiv-Modell für ESG-Portfolios angepasst werden, um die Rolle nicht finanzieller ESG-Ziele und das Ausmaß, in dem Anlegerinnen und Anleger bereit sind, für diese Ziele auf Rendite zu verzichten, richtig zu erfassen.

Zeitvariable Portfolios

Die zeitvariablen Vanguard Portfolios unterscheiden sich von anderen in der Branche üblichen taktischen Asset-Allokationsmodellen (TAA), die kurzfristige taktische Wetten auf Grundlage von Ermessenseinschätzungen der Fondsmanager abschließen. Die TVAA-Methodik von Vanguard ist modellbasiert, es handelt sich also um einen systematischen und wiederholbaren Prozess ohne Ermessensspielraum. Die TVAA-Methode basiert auf der mittelfristigen Berechenbarkeit von Renditen (10-Jahres-Prognosen) und unterscheidet sich dadurch von den meist sehr kurzfristigen Prognosen anderer TAA-Ansätze. Außerdem zinst unsere modellbasierte, zeitvariable Methodik das Risiko von Modellprognosen in einem ganzheitlichen Verteilungsrahmen sorgfältig ab und unterscheidet sich dadurch von präzisen Punktprognosen.

Risikoabsicherung als Ziel

In manchen Fällen legen Anlegerinnen und Anleger mehr Wert auf Risikoabsicherung als auf langfristiges, vielleicht sekundäres Vermögenswachstum.

Portfolios zur Inflationsabsicherung

Strategische Portfolios zur Inflationsabsicherung sollen vor dem Verlust realer (inflationsbereinigter) Kaufkraft schützen. Inflationsgesicherte Portfolios folgen einer modellbasierten SAA-Methodik in Kombination mit einer minimalen Inflations-Beta-Begrenzung in der VAAM-Optimierung.

Duration-Zielportfolios

Das Durationsrisiko (auch bekannt als Zinsrisiko) beschreibt, wie empfindlich die Renditen eines bestimmten Vermögenswerts oder Portfolios auf Zinsschwankungen reagieren. Das Durationsrisiko eines Portfolios kann gesteuert werden durch eine Über- oder Untergewichtung verschiedener Sektoren der Anleihemärkte und möglicherweise sogar durch eine Begrenzung des Exposure auf zinssensiblere Segmente des Aktienmarktes, zum Beispiel Growth-Aktien. Das Ziel der daraus resultierenden durationsbasierten Gewichtungen sind nicht, wie in anderen Fällen, Mehrrenditen. Durationsgesicherte Portfolios beruhen auf einer modellbasierten strategischen Asset-Allokation in Kombination mit einer Durationsobergrenze in der VAAM-Optimierung.

Renditeziel

Neben Vermögenszuwachs und Risikoabsicherung ist ein mittelfristiges Renditeziel denkbar, zum Beispiel zur Deckung eines wiederkehrenden Ausgabenbedarfs.

Total-Return-Zielportfolios

Für Total-Return-Zielportfolios wird im Rahmen der VAAM-Asset-Allokation eine Mindestrenditeerwartung und eine entsprechende Lockerung des Risikobudgets festgelegt. Dies ist besonders wichtig in einem renditeschwachen Umfeld, wenn zusätzliche Risiken und Anpassungen in der Asset-Allokation erforderlich sein können, um ein Renditeziel zu erreichen. Die Optimierung eines Target-Return-Portfolios folgt jedoch einer konservativen und effizienten Risikostrategie.

Income-Target-Portfolios

Diese Variante von Target-Return-Portfolios strebt laufende Erträge oder Renditen über einen langen Zeitraum hinweg an. In der Geldanlage kommt ein Verhaltensmuster zum Tragen, das man im Englischen als „Mental Accounting“ bezeichnet: Viele Anlegerinnen und Anleger setzen Portfolioentnahmen mit Portfolioerträgen gleich. Mithilfe des VAAM in Kombination mit der TVAA-Methode setzen wir ein Mindesteinkommensziel fest, beachten jedoch bei der Optimierung der Risiko-/Renditeeffizienz die Gesamtrendite des Portfolios. Die Portfolios, die so entstehen, stellen einen guten Kompromiss zwischen Portfolioeffizienz und dem Wunsch nach möglichst hohen laufenden Erträgen dar.

Vanguard Prozesse für den Portfolioaufbau

Vanguard hat eigene Modelle entwickelt, die die quantitative Grundlage für unseren Portfolioaufbau bilden. Zwei Modelle, die gemeinsam eingesetzt werden, sind das VCMM, unser Simulationsprogramm für Risiko- und Renditeprognosen, und das VAAM, unser Programm zur Portfoliooptimierung.

VCMM und die Bedeutung von Renditeprognosen im Portfolioaufbau

Renditeprognosen (oder Kapitalmarktannahmen) spielen im Portfolioaufbau immer eine wichtige Rolle, sei es implizit oder explizit. Bei „modellfreien“ Portfolios wie dem marktkapitalgewichteten 60/40-Portfolio sind die Renditeannahmen implizit in der Empfehlung für die Asset-Allokation enthalten. Bei modellbasierten Portfolios sind die Renditeprognosen eine explizite Eingangsvariable für den Prozess der Asset-Allokation.

Das VCMM ist ein von Vanguard entwickeltes statistisches System zur Erstellung von Prognosen der erwarteten Renditen, Volatilitäten, Korrelationen und anderer statistischer Verteilungseigenschaften der Renditen verschiedener Vermögenswerte.

Eine Renditeverteilung – anstatt reiner Punktprognosen – ist das wichtigste Ergebnis des VCMM und die wichtigste Eingangsvariable für den Portfolioaufbau. Der Portfolioaufbau selbst lässt sich definieren als Vermögensanlage unter ungewissen Bedingungen. Reine Punktprognosen bilden jedoch weder diese Ungewissheit noch die Vorteile einer Portfoliodiversifizierung korrekt ab. Im Portfolioaufbau kommen daher neben den langfristigen durchschnittlichen (erwarteten) Renditen alle statistischen Renditeverteilungen des VCMM zum Einsatz, einschließlich der Renditevolatilität und der Korrelationen.

VCMM-Renditeprognosen zeichnen sich unter anderem durch folgende Eigenschaften aus:

- Ein probabilistisches bzw. ein Verteilungsmodell.

- Das Modell beruht auf den wichtigsten Wirtschafts- und Marktindikatoren, die die mittel- und langfristige Prognosegenauigkeit nachweislich verbessern. Kurzfristige Prognosen sind dagegen äußerst schwierig und sehr ungenau.

- Das Modell berücksichtigt die Abhängigkeit mittelfristiger Renditeprognosen von den Ausgangsbedingungen; mittelfristig hängen die erwarteten Renditen von den anfänglichen Bewertungen wie dem Kurs-Gewinn-Verhältnis und dem Zinsniveau ab.

- Die Berechnungen beruhen auf langfristigen Gleichgewichtsannahmen für bestimmte Wirtschafts- und Marktfaktoren, darunter die langfristige Inflationsentwicklung, Produktivitätswachstum, Währungsentwicklung und neutrale Leitzinssätze. Das VCMM enthält langfristige, zukunftsorientierte Gleichgewichtsansichten, die auf Beiträgen des Vanguard Global Economics Teams basieren.

- Das Modell erfasst auch nicht-normale Verteilungen, in denen Extremereignisse wahrscheinlicher sind als in Normalverteilungen.

Das VCMM kann Renditeprognosen für Assetklassen und Sub-Assetklassen für verschiedene Zeithorizonte erstellen. Im Aufbau unserer Portfolios stützen wir uns in der Regel auf langfristige Prognosen (30 Jahre oder mehr) sowie mittelfristige Prognosen (in der Regel 10 Jahre).

Langfristige VCMM-Prognosen bilden das Gleichgewicht der globalen Kapitalmärkte (oder Gleichgewichtsrenditen) ab, was in der Regel zu langfristig konstanten Renditeerwartungen (und Glockenkurven) führt. (Mittelfristige VCMM-Prognosen unterscheiden sich von langfristigen Prognosen durch ihre zeitvariablen Renditeprognosen: Ändern sich die Marktbedingungen, ändern sich auch die Prognosen.)

Die aktuellen VCMM-Prognosen finden Sie in unserer Rubrik Marktkommentare.

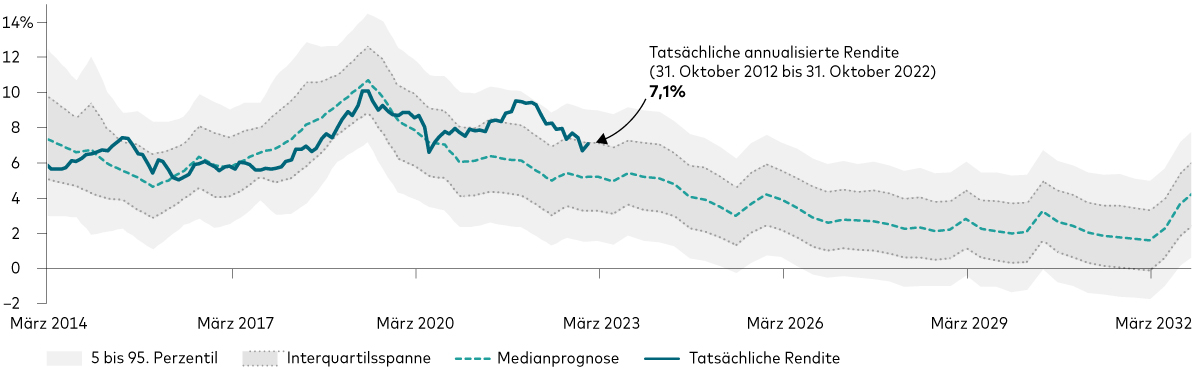

Wie zeitvariable Renditeprognosen den Portfolioaufbau beeinflussen

Mittelfristige Renditeprognosen (also die gesamte Renditeverteilung) können sich abhängig vom Marktumfeld ändern, zum Beispiel in Zeiten extremer Aktienbewertungen, deutlicher und anhaltender Zinsveränderungen oder hoher Inflation, um nur einige Faktoren zu nennen. Wie wir bereits festgestellt haben, können zeitvariable Renditeprognosen für bestimmte Finanzziele wie zum Beispiel Portfolioentnahme- oder Einkommensziele sinnvoll sein.

Die nachstehende Abbildung zeigt die zehnjährigen annualisierten Renditeprognosen des VCMM für ein Portfolio, das zu 60% aus Aktien und zu 40% aus Anleihen besteht. Die tatsächlichen Renditen lagen größtenteils zwischen dem 25. und dem 75. Perzentil des VCMM, was die unvollkommene, aber ausreichende Genauigkeit des Modells belegt. Wichtig ist, dass weder die Prognosen noch die tatsächlichen Renditen dieses Portfolios in den letzten zehn Jahren konstant geblieben sind.

Zeitlich variierende VCMM Prognosen

WICHTIGER HINWEIS: Die Prognosen sowie andere Informationen, die von dem VCCM generiert werden und die Wahrscheinlichkeit verschiedener Anlageergebnisse zum Gegenstand haben, sind naturgemäß hypothetisch, stellen keine tatsächlichen Anlageergebnisse dar und garantieren keine zukünftigen Erträge. Die Verteilung der Renditeergebnisse des VCMM wird aus 10.000 Simulationen für jede modellierte Assetklasse abgeleitet. Die Simulationen wurden vom 31. März 2004 bis zum 30. September 2022 einmal pro Quartal erstellt. Die Ergebnisse des Modells können mit jeder Nutzung sowie im Laufe der Zeit variieren.

Die Wertentwicklung der Vergangenheit ist kein verlässlicher Indikator für künftige Erträge. Jegliche Prognose sollte als hypothetischer Natur betrachtet werden und spiegelt keine zukünftigen Ergebnisse wider bzw. garantiert diese nicht.

Hinweise: Das Diagramm zeigt die realisierte annualisierte 10-Jahres-Rendite eines Portfolios, das zu 60% aus globalen Aktien und zu 40% aus währungsgesicherten globalen Anleihen besteht, im Vergleich zu den zehn Jahre zuvor erstellten VCMM-Prognosen. Ein Beispiel: Die Daten vom März 2014 am linken Rand zeigen die realisierte Rendite für den 10-Jahres-Zeitraum vom 31. März 2004 bis zum 31. März 2014 (durchgezogene Linie) im Vergleich zur 10-Jahres-Renditeprognose vom 31. März 2004 (gestrichelte Linie). Die gestrichelte Linie läuft nach dem September 2022 weiter und zeigt an, wie sich unsere Prognosen zwischen dem 31. Dezember 2012 und dem 30. September 2022 (die zwischen dem 31. Dezember 2022 und dem 30. September 2032 enden) entwickeln. Die Interquartilsspanne (dunkelgrau schraffierter Bereich) stellt den Bereich zwischen dem 25. und 75. Perzentil der Renditeverteilung dar, die hellgrau schraffierte Spanne den Bereich zwischen dem 5. und 95. Perzentil.

Quelle: Refinitiv (Stand: 31. Oktober 2022) und Berechnungen von Vanguard (in EUR, Stand: 30. September 2022).

Das VAAM im modellbasierten Portfolioaufbau

Beim Aufbau eines Portfolios, das sich an den finanziellen Zielen einer Anlegerin oder eines Anlegers orientiert, sind mehrere Aspekte zu berücksichtigen: die Art des Ziels, die Vermögenswerte, der Anlagehorizont, Renditeerwartungen und die individuelle Risikotoleranz.

Auch ohne Modelle lassen sich angemessene Portfolios strukturieren, sofern diese nicht aus mehr als zwei oder drei Assetklassen bestehen. Bei komplexeren Portfolios aus zahlreichen Asset- und Sub-Assetklassen muss die einfachere Mathematik eines modellfreien Portfolios jedoch einer komplexeren Buchführung weichen; diese bedürfen eines Modells, das mehrere Schätzungen durchschnittlicher Renditen, Volatilitäten und ihrer Korrelationen erfassen kann.

Um all diese Dimensionen in der Portfolio-Optimierung gleichzeitig zu erfassen, hat die Vanguard Investment Strategy Group ein Modell für die Asset-Allokation entwickelt: das Vanguard Asset Allocation Model (VAAM). Das VAAM stellt Anlegerergebnisse nach ihrem Nutzwert dar, damit Anlegerinnen und Anleger ihre Chancen maximieren können, ihre Anlageziele in Einklang mit ihrer Risikotoleranz zu erreichen.

Einer der größten Vorteile einer nutzwertbasierten Asset-Allokation: Sie erfasst explizit die Risikotoleranz der Anlegerin oder des Anlegers, aufgeschlüsselt nach Art des Risikos (aktives Risiko, Faktorrisiko, Illiquiditätsrisiko usw.). Das VAAM ist so konzipiert, dass es gleichzeitig die Asset-Allokationslösungen der Schlüsselelemente – Assetklasse, Sub-Assetklasse und aktive Anlagen – optimiert. So lassen sich mithilfe des VAAM sowohl modellbasierte strategische Asset-Allokationen als auch Aktiv/Passiv-Modelle und, mithilfe zeitvariabler mittelfristiger VCMM-Prognosen, auch TVAA-Modelle umsetzen.

Die nachstehende Grafik macht deutlich, wie das VAAM den gesamten Prozess des Portfolioaufbaus zum Ausdruck bringt. Am Anfang des Prozesses steht die Bestimmung des Anlageziels mit dem entsprechenden Anlagehorizont, den Prioritäten und der Risikotoleranz der Anlegerin oder des Anlegers. Anschließend werden die Anlagen definiert, die diese Parameter erfüllen, darunter Assetklassen und Sub-Assetklassen einschließlich Faktoren sowie aktiver Strategien. Die Renditeverteilung aus dem VCMM ist eine Eingangsvariable für jeden zulässigen Vermögenswert. Die VCMM-Verteilungen zeigen neben den Renditeerwartungen auch die Volatilität und die Korrelationen der Vermögenswerte an. Anschließend kann das VAAM die Zielkonflikte zwischen den potenziellen Vorteilen und Risiken jeder Anlage abwägen und dabei die Risikotoleranz der Anlegerin oder des Anlegers durch eine nutzwertorientierte Optimierung in die Berechnung einfließen lassen.

Auf VAAM basierender Portfoliokonstruktionsprozess

Quelle: Vanguard.

Das VAAM bietet vor allem vier Vorteile: Erstens erbt das Modell dank direkter Integration von VCMM-Simulationen auch einige wichtige VCMM-Merkmale, etwa die Sensitivität gegenüber aktuellen Marktbedingungen, zukunftsorientierte Annahmen zum Kapitalmarktgleichgewicht, nicht-normale Verteilungen und wichtige Verknüpfungen zwischen Renditen und makroökonomischen Fundamentaldaten.

Zweitens überträgt das VAMM das Vanguard Modell zum Portfolioaufbau auf eine digitale Technologieplattform, sodass sich Portfolios vollständig an die spezifischen Finanzziele und Bedürfnisse von Kundinnen und Kunden anpassen lassen und gleichzeitig die Skalierbarkeit und Kohärenz der dem Modell zugrunde liegenden Anlagemethodik über die verschiedenen Portfoliolösungen hinweg gewährleistet sind.

Drittens macht das VAAM den Portfolioaufbauprozess transparenter, was aus Due-Diligence-Perspektive wichtig ist. Diese zusätzliche Transparenz erleichtert Kontrolle und Überprüfung von Portfolioempfehlungen. Schließlich beruhen die methodischen Grundlagen des Modells auf Theorien, die in der wissenschaftlichen Literatur zu Portfolioentscheidungen und persönlicher Finanzverwaltung weithin anerkannt sind.

Viertens zwingt das VAAM Anlegerinnen und Anleger dazu, bestimmte Entscheidungen zu überdenken, die sie ansonsten – in einem Ad-hoc-Portfolioaufbau – unbewusst oder implizit treffen würden. Die VAAM-Eingangsvariablen ermöglichen ein Gespräch zwischen Anlegern und Beratern über die bewussten und expliziten Entscheidungen, die wesentlich für das Portfolio sind, etwa realistische Alpha-Erwartungen für aktive Strategien (sofern diese infrage kommen), die Auswahl der besten Schätzungen für das Alpha-Risiko dieser Strategien und sogar die Risikoaversion der Anlegerin oder des Anlegers.

Zusammenfassung

Für unterschiedliche Anlegerziele und -prioritäten gibt es verschiedene Portfoliolösungen.

Das Vanguard Modell zum Portfolioaufbau besteht aus Anlagemethoden und Portfolioinstrumenten, die Anlegerinnen und Anlegern bei zahlreichen wichtigen Entscheidungen zur Strukturierung ihres Portfolios helfen.

Die Prozesse wurden in eigenen Modellen wie dem Vanguard Capital Markets Model und dem Vanguard Asset Allocation Model „kodifiziert“.

Sie bilden den Kern der Vanguard Anlageberatungsmethodik sowie der globalen Vanguard Modellportfolios und Multi-Asset-Dachfonds.

Weitere Informationen zu VCMM-Prognosen finden Sie auf unserer Website unter dem Reiter Marktkommentare. Um mehr über ausgelagerte Modellportfoliolösungen zu erfahren, besuchen Sie unsere Website Modellportfolio-Lösungen.

Fußnoten

1 Aktiv/Passiv-Allokation: Von impliziten Annahmen hin zu einem konkreten Entscheidungsmodell, The Vanguard Group, Wallick, Daniel W., Brian R. Wimmer, Christos Tasopoulos, James Balsamo und Joshua M. Hirt, 2017.

Dies ist eine Zusammenfassung von Vanguard's Portfolio Construction Framework: From Investing Principles to Custom Portfolio Solutions von Roger A. Aliaga-Díaz PhD, Harshdeep Ahluwalia MSc, Giulio Renzi-Ricci MSc, Todd Schlanger CFA, Victor Zhu CFA, CAIA und Carole Okigbo. Veröffentlicht im Jahr 2022.

WICHTIGE HINWEISE: Die Prognosen sowie andere Informationen, die von dem Vanguard Capital Markets Model® generiert werden und die Wahrscheinlichkeit verschiedener Anlageergebnisse zum Gegenstand haben, sind naturgemäß hypothetisch, stellen keine tatsächlichen Anlageergebnisse dar und garantieren keine zukünftigen Erträge. Die Ergebnisse des Modells werden mit jeder Nutzung sowie im Laufe der Zeit variieren. Die Prognosen des VCMM basieren auf statistischen Analysen und historischen Daten. Zukünftige Renditen können von den im VCMM erfassten historischen Mustern abweichen. Noch wichtiger ist jedoch, dass das VCMM extrem negative Szenarios unterschätzen kann, die in den historischen Zeiträumen, auf denen die Modellschätzungen beruhen, nicht vorkamen.

Das Vanguard Capital Markets Model® ist ein firmeneigenes Finanz-Simulationsinstrument. Es wurde von den primären Investment-Research- und Beratungsteams von Vanguard entwickelt und wird von diesen gewartet. Das Modell prognostiziert die Verteilung zukünftiger Renditen für zahlreiche Assetklassen. Zu diesen Assetklassen gehören die US-amerikanischen und internationalen Aktienmärkte, US-Treasuries und Unternehmensanleihen mit verschiedenen Laufzeiten, internationale Anleihemärkte, US-Geldmärkte, Rohstoffe sowie bestimmte alternative Anlagestrategien. Die theoretische und empirische Grundlage des Vanguard Capital Markets Model ist die Beziehung zwischen Rendite und Risiko: Die Renditen zahlreicher Assetklassen sind der von Anlegern im Gegenzug für bestimmte Arten von systematischem Risiko (Beta) verlangte Ausgleich. Das Modell beruht im Kern auf Schätzungen der dynamischen statistischen Beziehung zwischen Risikofaktoren und Asset-Renditen. Diese erhalten wir durch statistische Analyse monatlicher Finanz- und Wirtschaftsdaten, die bis in das Jahr 1960 zurückreichen. Mithilfe eines Systems von Gleichungsschätzungen führt das Modell eine Monte Carlo-Simulation durch, um die geschätzten Zusammenhänge zwischen Risikofaktoren und Assetklassen sowie Ungewissheit und Zufälle langfristig zu prognostizieren. Das Modell generiert eine große Anzahl simulierter Ergebnisse für jede Assetklasse über verschiedene Zeiträume. Die Prognosen werden durch Berechnung der Zentraltendenzen in diesen Simulationen gewonnen. Die Ergebnisse des Modells werden mit jeder Nutzung sowie im Laufe der Zeit variieren.

Zur Übersicht

Portfolioaufbau

Wir zeigen Ihnen, wie sie klare Anlageziele setzen, eine diversifizierte Asset-Allokation aufbauen, Kosten minimieren und Disziplin vermitteln können.

Weitere Säulen

Financial Planning

Zugang zu nützlichen Orientierungshilfen und Ratgebern, von der Risikoprofilerstellung bis zur Ruhestandsplanung.

Investment Know-how

Fundierte Einblicke in Anlageprinzipien, Portfolioaufbaustrategien und Produktanalysen.

Erfolgreiche Unternehmensführung

Alles zum Aufbau, Marketing und Entwicklung Ihres Unternehmens.

Wichtige Hinweise zu Anlagerisiken

Kapitalanlagen sind mit Risiken verbunden. Der Wert der Investitionen und die daraus resultierenden Erträge können steigen oder fallen, und Anleger erhalten den ursprünglich investierten Betrag unter Umständen nicht in voller Höhe zurück. Es besteht das Risiko eines Totalverlustes.

Wichtige allgemeine Hinweise

Die hier enthaltenen Informationen sind nicht als Angebot oder Aufforderung zur Abgabe eines Angebots zum Kauf oder Verkauf von Wertpapieren in irgendeiner Gerichtsbarkeit zu verstehen, in der ein solches Angebot oder eine solche Aufforderung rechtswidrig ist, oder gegenüber Personen, gegenüber denen ein solches Angebot oder eine solche Aufforderung gesetzlich nicht gemacht werden darf, oder wenn derjenige, der das Angebot oder die Aufforderung macht, dafür nicht qualifiziert ist. Die Informationen stellen keine Rechts-, Steuer- oder Anlageberatung dar. Sie dürfen sich deshalb bei Anlageentscheidungen nicht auf den Inhalt verlassen.

Die hier enthaltenen Informationen dienen lediglich zu Bildungszwecken und stellen keine Empfehlung und kein Angebot zum Kauf oder Verkauf von Anlagen dar.

© 2025 Vanguard Group Europe GmbH. Alle Rechte vorbehalten.

Herausgegeben von der Vanguard Group Europe GmbH, die in Deutschland von der BaFin reguliert wird.