Wie sollen Anlegerinnen und Anleger ihr Portfolio zwischen aktiven und passiven Fonds aufteilen? Bei dieser schwierigen Entscheidung gibt es einiges zu bedenken. Stellen Sie sich vor, Sie hätten lediglich zwei Fonds zur Auswahl, einen Indexfonds und einen aktiven Fonds mit ähnlicher Volatilität. In diesem einfachen Beispiel müssten Sie nur noch festlegen, wie das Anlagevermögen Ihrer Kundin oder Ihres Kunden auf diese zwei Fonds aufgeteilt werden soll.

Die erwartete relative Rendite des aktiven Fonds hängt von zwei Variablen ab: der erwarteten Mehrrendite des aktiven Fonds, also dem erwarteten „Brutto-Alpha“, und den Fondskosten. Erwarten Sie eine Netto-Mehrrendite gegenüber der Benchmark (Brutto-Alpha abzüglich Kosten), sollten Sie einfach das gesamte Vermögen in den aktiven Fonds investieren. Gehen Sie dagegen von einer Netto-Minderrendite aus, wäre die Entscheidung ebenso einfach: Sie investieren einfach 100% des Vermögens in den Indexfonds. In diesem Szenario stünden Sie vor der einfachen Wahl: aktiv oder passiv?

In der Debatte um die richtige Strategie steht diese Frage – aktiv oder passiv? – meistens im Mittelpunkt, Meinungen und Empfehlungen reduzieren sich häufig auf ein binäres Alles oder Nichts. Die Befürworter von Indexfonds verweisen darauf, dass aktive Fondsmanager der Datenlage zufolge nach Abzug der Kosten und gemessen am Median meistens hinter ihrer Benchmark zurückbleiben und dass im Voraus kaum absehbar ist, welcher Manager Mehrrenditen erwirtschaften wird. Die Anhänger aktiver Fonds argumentieren, dass aktive Manager trotz dieser Minderrenditen Mehrwert schaffen und dass die möglichen Mehrrenditen einen erheblichen Unterschied machen können. So dreht sich die Debatte im Kreis.

Es ist nicht so einfach, wie es scheint

Wir lehnen diese simple, binäre Wahl ab, denn sowohl aktive als auch Index-Investitionen haben potenzielle Vorteile. Passive Fonds bilden zu geringen Kosten einen Index ab, die Ergebnisse weichen dementsprechend kaum von der Indexrendite ab. Die Renditebandbreite ist bei aktiven Fonds deutlich größer (was mehr Unsicherheit bedeutet), außerdem sind diese meistens teurer. Dafür können Anlegerinnen und Anleger mit aktiven Strategien auf Mehrrenditen hoffen.

Anstatt nur Brutto-Alpha und Kosten miteinander zu vergleichen, können wir jedoch zwei weitere Variablen betrachten: aktives Risiko (also die Ungewissheit, welche Rendite ein Manager zukünftig erwirtschaften wird) und aktive Risikotoleranz (die angibt, inwieweit Anlegerinnen und Anleger diese Ungewissheit akzeptieren können). Mit der Einführung eines „Unsicherheitsabschlags“ für aktive Renditeerwartungen fällt die Wahl zwischen aktiven und passiven Fonds differenzierter aus. So können wir das positive Renditepotenzial und die Ungewissheit über das Ergebnis besser gegeneinander abwägen.

Um die Entscheidung zu erleichtern, können wir außerdem weitere Faktoren berücksichtigen – zum Beispiel, ob ein aktiver Fonds mit einer erwarteten Netto-Mehrrendite von 0,10% pro Jahr eine gute Anlage darstellt. In diesem Fall stellt sich die Frage, ob das moderate Renditepotenzial in Anbetracht der Ergebnisunsicherheit eine hundertprozentige Allokation rechtfertigt.

Wie wäre es jedoch mit einer Allokation von 5% in einem Mischportfolio aus aktiven und passiven Fonds? Oder 25%? Wie beeinflusst das aktive Risiko des Fonds die Entscheidung? Wie wirkt sich die Risikobereitschaft Ihres Kunden aus? Und was passiert, wenn wir das erwartete Brutto-Alpha oder die Kosten des Fonds senken oder erhöhen?

Das Aktiv/Passiv-Entscheidungsmodell

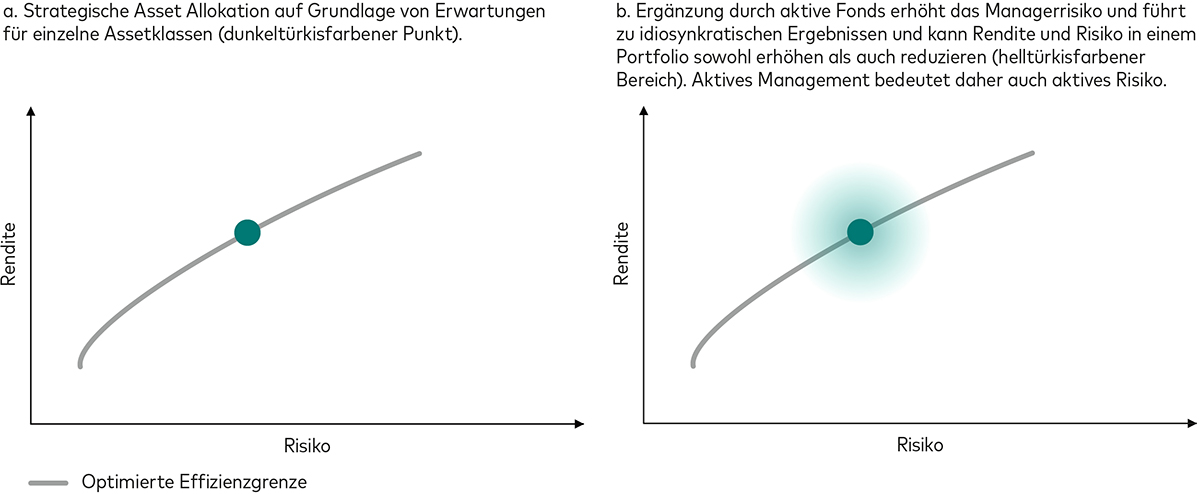

Der Portfolioaufbau beginnt mit der Bestimmung der richtigen strategischen Asset-Allokation. Sekundär – aber dennoch wichtig – ist die Implementierung, also die Verteilung des Anlagevermögens auf die einzelnen Asset- und Sub-Assetklassen entsprechend der strategischen Asset-Allokation. An dieser Stelle müssen Anlegerinnen und Anleger einzelne Anlageprodukte bewerten und die Aufteilung auf aktive und passive Anlagelösungen festlegen. Die nachstehende Abbildung veranschaulicht die Hierarchie der Portfolioentscheidungen.

Aktiv-Passiv-Entscheidungsfindung beim Portfolioaufbau

Hinweis: Die Darstellung zeigt eine hypothetische Effizienzgrenze auf Grundlage von voraussichtlichen Wertentwicklungen einzelner Assetklassen. Hierbei handelt es sich nicht um eine bestimmte Anlage.

Quelle: Vanguard.

Frühere Vanguard Studien bestätigen, dass die Aktiv/Passiv-Gewichtung eine wichtige strategische Entscheidung ist und sich nicht auf eine bestimmte Region oder einen bestimmten Zeitraum beschränkt. Dieses Ergebnis steht im Widerspruch zu der Annahme, aktives Management funktioniere in bestimmten Marktsegmenten oder Zeiträumen besonders gut. Unsere Analysen legen nahe, dass weder bestimmte Marktsegmente noch Marktzyklen höhere Renditen gewährleisten; vielmehr erfordert aktives Management Talent, niedrige Kosten und Geduld, um erfolgreich zu sein.1

Unser Modell berücksichtigt vier Variablen, die den Erfolg aktiver Anlagestrategien beeinflussen:

1. Erwartetes Brutto-Alpha

2. Kosten

3. Aktives Risiko

4. Aktive Risikotoleranz

1. Erwartetes Brutto-Alpha: Eine Frage von Talent

Das erwartete Brutto-Alpha ist letztlich eine Maßzahl für das Vertrauen einer Anlegerin oder eines Anlegers in die eigene Kompetenz und nicht zu trennen von der Fähigkeit, den richtigen aktiven Manager auszuwählen. Dies macht es zu einem wesentlichen Faktor in der Bestimmung des aktiven Anteils eines Portfolios. Allerdings können erwartetes und tatsächliches Alpha voneinander abweichen – schließlich können nicht alle Anlegerinnen und Anleger überdurchschnittlich gute Entscheidungen treffen.2 Eine realistische Einschätzung der eigenen Fähigkeiten ist wichtig, denn psychologische Einflussfaktoren wie Selbstüberschätzung können zu unrealistischen Erwartungen führen.

Beraterinnen und Berater haben ihre eigenen Methoden, um gute Manager zu identifizieren und entsprechende Erwartungen an ihre Performance (Brutto-Alpha) zu formulieren. Am besten eignet sich hierfür eine Kombination aus rigoroser Due Diligence und einem fundierten Verständnis der Alpha-Bandbreiten und Sensitivitäten, welche die Erfolgswahrscheinlichkeit beeinflussen.

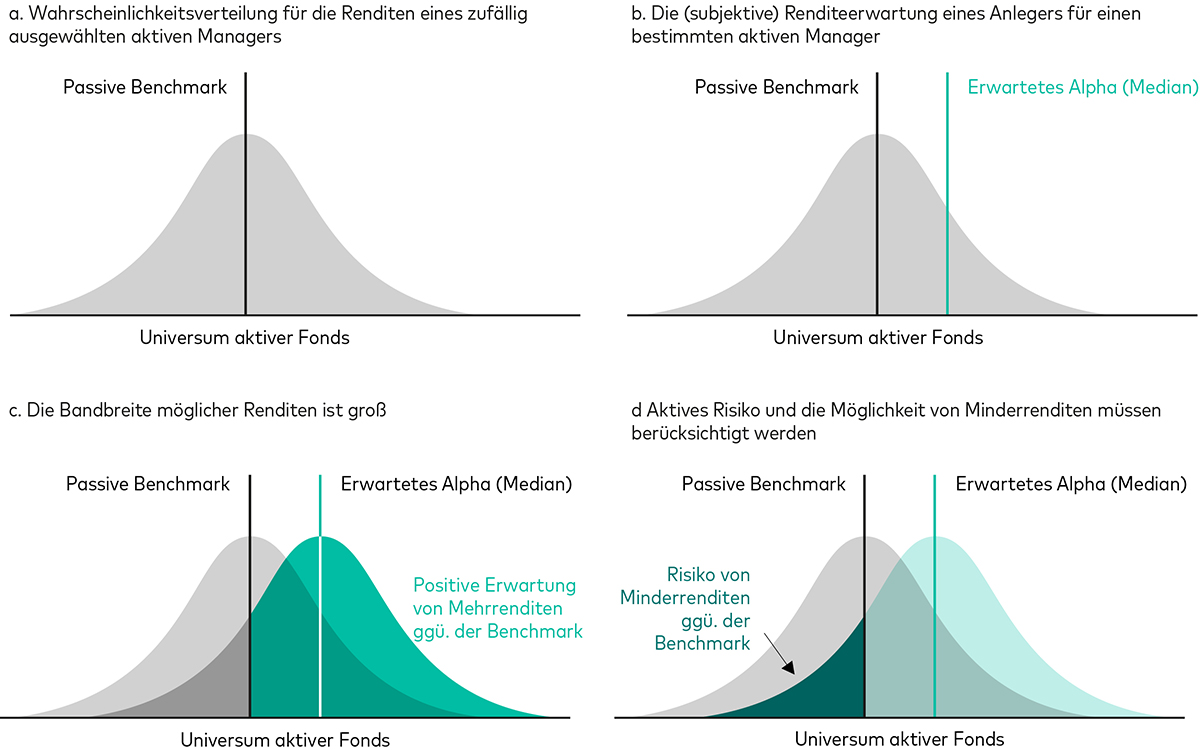

Erwartetes Alpha ist subjektiv, das zukünftige, tatsächliche Alpha ungewiss. In unserem Modell ist der Begriff „erwartetes Alpha“ jedoch statistisch relevant. Man kann sich die Bewertung einzelner Manager als Glockenkurve oder Verteilung möglicher Alpha-Ergebnisse vorstellen, wie nachstehend abgebildet. Die Zentraltendenz oder der Mittelwert der Verteilung ist das erwartete Alpha, die Standardabweichung beschreibt das aktive Risiko des Managers.

Die Alpha-Erwartung ist ein Median, der von einer Reihe möglicher Ergebnisse umgeben ist

Hinweis: Die blass- und hellgrünen Bereiche kennzeichnen die hypothetische Alpha-Verteilung zufällig ausgewählter aktiver Manager, von denen sich der Anleger positives Alpha verspricht. Der dunkelgrüne Bereich markiert das hypothetische Risiko von Minderrenditen gegenüber der Benchmark.

Quelle: Vanguard.

2. Kosten: der Feind des Netto-Alpha

Erwiesenermaßen steigt mit sinkenden Kosten die Wahrscheinlichkeit, dass eine aktive Anlagestrategie tatsächlich Mehrrenditen erzielt.3 Unter allen quantitativen Faktoren zur Steigerung der Erfolgschancen ist Kosteneffizienz sogar der effektivste,4 zudem sind die Kosten eines aktiven Fonds sehr viel berechenbarer als sein Brutto-Alpha. Zieht man die Kosten vom erwarteten Brutto-Alpha ab, erhält man das erwartete Netto-Alpha.

3. Aktives Risiko: quantifizierte Unsicherheit

Aktive Fonds weichen naturgemäß von ihrer Benchmark ab – schließlich sollen sie Mehrrenditen erzielen. Doch kein aktiver Manager kann den Markt an jedem Tag, in jeder Woche, in jedem Monat oder auch nur in jedem Jahr übertreffen; selbst langfristig erfolgreiche Manager durchleben in der Regel längere Schwächephasen.5 Eine unregelmäßige Renditeverteilung lässt sich als aktives Risiko (Tracking Error) oder als die Volatilität eines Fonds gegenüber seiner Benchmark quantifizieren. Diese Volatilität ist die Ergebnisunsicherheit, die Anlegerinnen und Anleger mit der Entscheidung für einen Fonds eingehen. Das bedeutet nicht, dass ein höherer Tracking Error automatisch zu höheren Renditen führt,6 sondern lässt lediglich den Schluss zu, dass die Tracking Errors aktiver Fonds unterschiedlich hoch ausfallen können.7

Durch langfristige „Aufzinsung“ kann aktives Risiko zu Renditeschwankungen führen, die deutlich von der Zentraltendenz des erwarteten Brutto-Alphas eines Managers abweichen. Anders ausgedrückt: Sowohl das aktive Risiko als auch das erwartete Brutto-Alpha lassen sich statistisch einfach als Standardabweichung und Mittelwert der Glockenkurve einer Renditeverteilung interpretieren.

In der Aktiv/Passiv-Debatte wird Alpha meistens als punktgenaue Prognose behandelt, eine Bewertung der Manager-Kompetenz anhand von Wahrscheinlichkeitsverteilungen fehlte bislang. Unser Modell zeichnet sich dadurch aus, dass wir genau diese in den Entscheidungsprozess einbringen.

4. Aktive Risikotoleranz: ein Näherungswert für Geduld

Zuletzt spielt bei der Bewertung aktiver Strategien auch die Risikotoleranz eine Rolle: Wie viel Risiko will eine Anlegerin oder ein Anleger im Gegenzug für mögliche Mehrrenditen in Kauf nehmen? Das Aktiv/Passiv-Modell ist im Kern ein Ausgleichsmechanismus zwischen der subjektiven Alpha-Erwartung der Anlegerinnen und Anleger und ihrer subjektiven Risikotoleranz. Die endgültige Allokationsentscheidung entspricht dem Gleichgewichtspunkt beider Faktoren.

Auswirkungen der Variablen auf die Aktiv/Passiv-Allokation

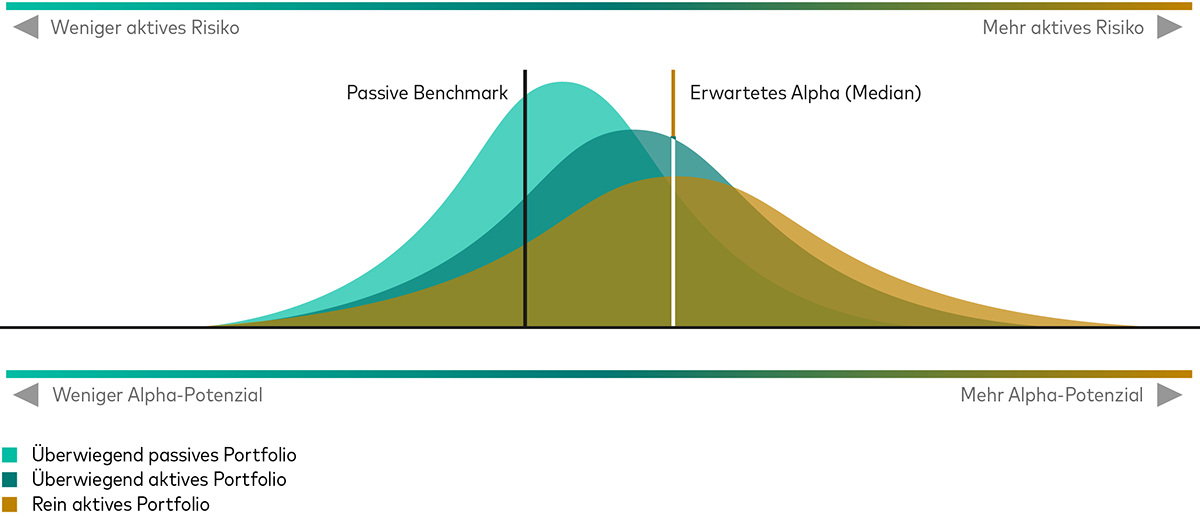

Nach dieser Lesart der Aktiv/Passiv-Allokation als Ausgleich zwischen aktivem Risiko und aktiver Rendite kann man sich Indexfonds als Diversifizierungsinstrument für aktives Risiko vorstellen. Wer das aktive Risiko eines bestimmten Managers nicht eingehen will, kann dieses durch Indexfonds ohne aktives Risiko begrenzen (siehe Grafik). Allerdings diversifizieren (verringern) Anlegerinnen und Anleger damit nicht nur das Risiko, sondern eben auch das Alpha, das sie sich von einem Manager versprochen hatten. Wie in der Grafik zu sehen ist, reduziert sich die Bandbreite möglicher Renditen, die Kurve rückt nach links. Die passende Allokation stellt ein Gleichgewicht zwischen Risiken und Mehrrenditen durch aktives Management her. Beraterinnen und Berater können also das aktive Risiko durch Indexfonds verringern, selbst wenn sie positives Alpha von einem Manager erwarten.

Die Indexierung kann das Risiko aktiver Manager verringern

Quelle: Vanguard.

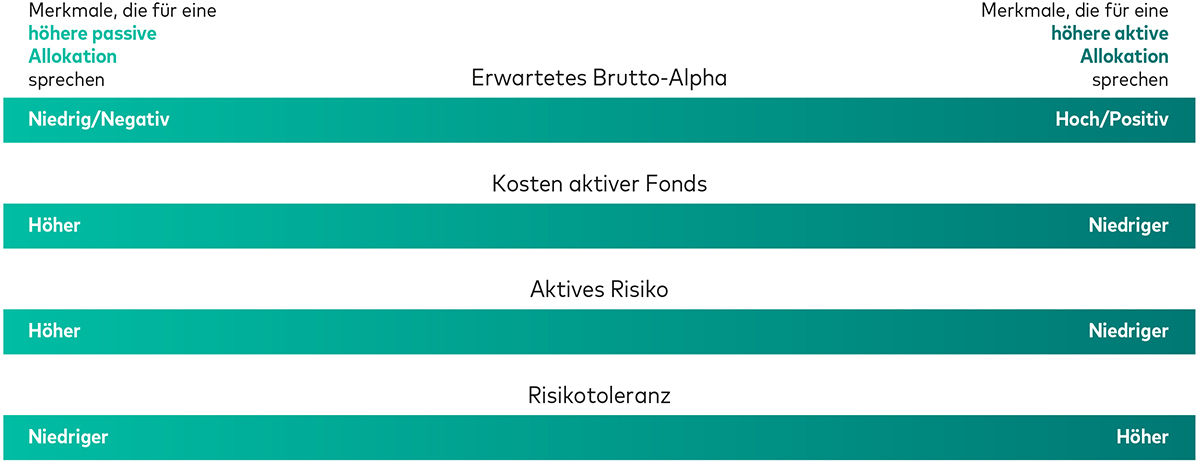

Wir sollten kurz darauf eingehen, wie sich jede unserer vier Variablen auf die Asset-Allokation auswirken würde (siehe Grafik unten).

Dabei ist zu beachten, dass jeder dieser Faktoren nur für die Auswahl aktiver Fonds wichtig ist und nicht für passive Alternativen, schließlich ist das erwartete Alpha eines Indexfonds gleich null und zu geringen Kosten mit nur unwesentlichem aktivem Risiko verfügbar. Man kann sich jeden Faktor als Gleitskala vorstellen, mit der Anlegerinnen und Anleger ihr Portfolio wahlweise aktiver oder passiver ausrichten können.

Würden wir hier aufhören, wäre das Ergebnis ein vollständig qualitativer Allokationsprozess. Eine endgültige Entscheidung auf Grundlage dieses Schemas würde sich willkürlich an impliziten Annahmen orientieren. Um dies zu vermeiden, haben wir ein quantitatives Modell entwickelt, das die oben beschriebenen Entscheidungsfaktoren in ihren unterschiedlichen Abstufungen berücksichtigt und Lösungen an konkrete Kundenvorgaben anpasst.

Wichtige Entscheidungsfaktoren und ihre Auswirkungen auf den Aktiv-/Passiv-Mix

Quelle: Vanguard.

Von qualitativen Faktoren hin zu einem quantitativen Modell: ein Prozess in drei Schritten

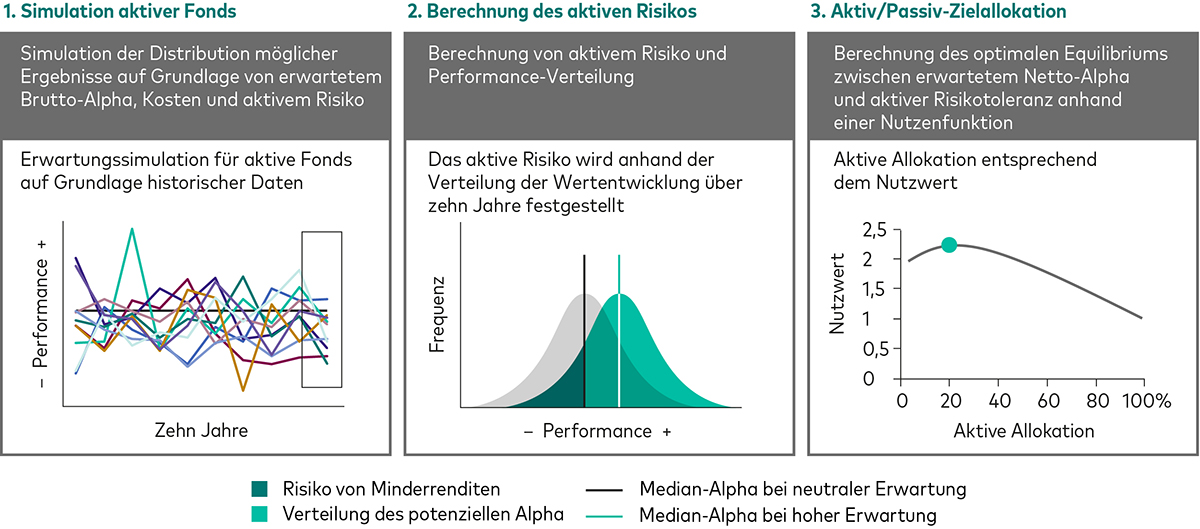

Unsere quantitative Simulation besteht aus drei Schritten:

1. Wir entwickeln eine Simulation für aktive Manager.

2. Wir berechnen die Verteilung möglicher Manager-Ergebnisse, wobei wir das Risiko von Minderrenditen berücksichtigen.

3. Wir erstellen eine Allokation, die ein Gleichgewicht herstellt zwischen aktivem Risiko und erwartetem Netto-Alpha.

Die nachstehende Simulation besteht aus drei miteinander verbundenen Komponenten: einer Simulation des Universums aktiver Fonds, einer Kalkulation des Manager-Risikos und einer Risiko/Rendite-Optimierung zur Bestimmung der Allokation, die der aktiven Risikotoleranz der Kundin oder des Kunden am besten entspricht.

Der quantitative Prozess

1. Erwartetes Brutto-Alpha des oder der aktiven Fonds:

Sehr niedrig, niedrig, neutral, hoch, sehr hoch

Kosten (Gebühren) des/der Fonds: Niedrig, moderat, hoch

Erwartetes aktives Risiko (Tracking Error) des/der aktiven Fonds: Niedrig, moderat, hoch

2. Aktives Risiko:

Performance-Verteilung um das erwartete Alpha anhand von 10.000 Monte-Carlo-Simulationen

3. Risikotoleranz:

Die richtige Balance von Risiko und Rendite für eine bestimmte Risikotoleranz wird anhand einer Nutzenfunktion errechnet

Die Wertentwicklung der Vergangenheit ist kein verlässlicher Indikator für künftige Erträge.

Quelle: Vanguard

Eine Monte-Carlo-Simulation ist ein computergestütztes Verfahren, das zahlreiche zukünftige Szenarien anhand von Zufallsexperimenten berechnet. Wir verwenden für die Zufallsexperimente meistens historische Daten oder eine nutzerdefinierte Wahrscheinlichkeitsverteilung. Mit den potenziellen Ergebnissen erstellen wir zahlreiche Simulationen, mit denen wir die Verteilung der Ergebnisse zusammenfassen können.

Schritt 1: Simulation aktiver Fonds

Durch die Simulation aktiver Manager entsteht ein theoretisches Universum der Renditen aktiver Fonds auf Grundlage von Alpha-Erwartung, Kosten und aktivem Risiko. Mit jeder möglichen Kombination dieser drei Variablen führen wir eine Monte Carlo-Simulation von 10.000 möglichen Performance-Pfaden über zehn Jahre durch.

So schaffen wir 45 Universen aus je 10.000 Fonds für 45 verschiedene Anlageszenarien: Fünf verschiedene Brutto-Alphas, multipliziert mit drei Kostenquoten, multipliziert mit drei aktiven Risikoniveaus.

2. Performance-Verteilung und aktives Risiko

Als Nächstes berechnen wir in unserem Modell das aktive Risiko. Dazu erstellen wir die jeweilige Ergebnisverteilung jedes einzelnen der 10.000 hypothetischen Fonds und leiten daraus eine Risikospanne für die Wertentwicklung aller Fonds ab.

Die Glockenkurve um die graue Linie in der obigen Grafik beschreibt die Renditeverteilung eines Managers mit einem erwarteten Netto-Alpha von null (Median). Die Kurve um die violette Linie beschreibt die Renditeverteilung von Managern mit positivem erwartetem Netto-Alpha (gemessen am Median). Zwar ist der Median für diese 10.000 Fonds positiv, die Bandbreite möglicher Ergebnisse und das erhebliche Verlustrisiko durch Fonds mit negativem Netto-Alpha verdeutlichen jedoch, dass Mehrrenditen keineswegs sicher sind.

3. Aktiv/Passiv-Zielallokation

Der dritte Bestandteil des quantitativen Modells ist eine Berechnung der Zielallokation anhand einer Nutzenfunktion. Auf Grundlage der aktiven Risikotoleranz errechnen wir dazu Gleichgewichtspunkte zwischen dem aktiven Portfolio (dargestellt durch eine Verteilung der Netto-Alpha-Erwartungen und aktives Risiko) und dem passiven Portfolio (wegen des relativ geringen aktiven Risikos dargestellt durch ein einzelnes Ergebnis). Die Berechnung führen wir für jedes der 45 Anlageszenarien und die drei Toleranzgrenzen für aktives Risiko und somit für insgesamt 135 verschiedene Aktiv/Passiv-Allokationen durch.

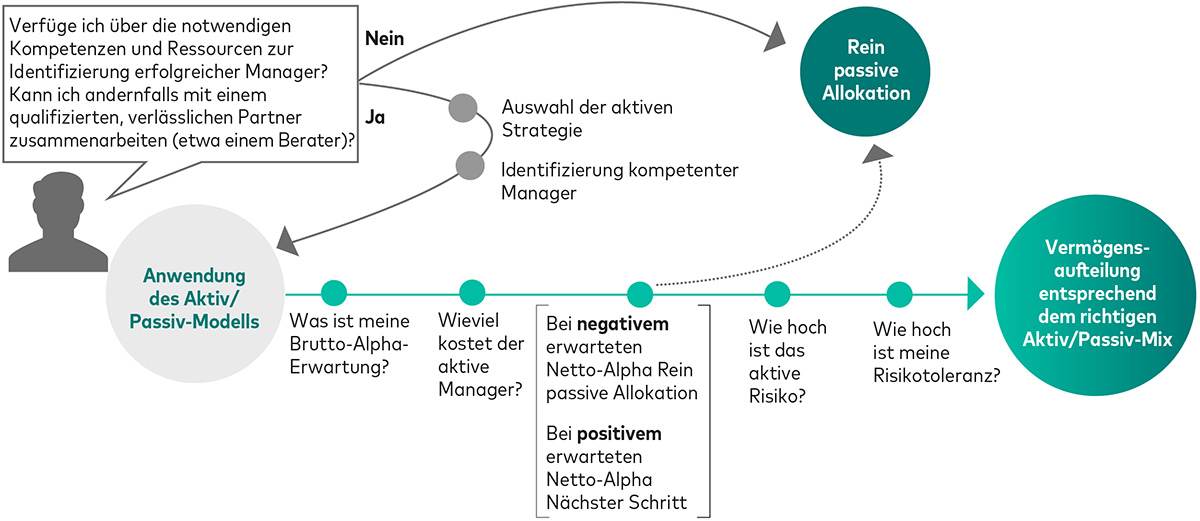

Die nutzwertbereinigte Wertschöpfung über den simulierten 10-Jahres-Zeitraum wird für alle Aktiv/Passiv-Kombinationen berechnet. Die empfohlene Allokation ist diejenige, die in jedem der 135 Szenarien die nutzwertbereinigte Wertschöpfung maximiert. Die folgende Grafik veranschaulicht den Entscheidungsprozess bei der Bestimmung des Aktiv/Passiv-Mix.

Abbildung des Aktiv/Passiv-Entscheidungsflussdiagramms

Quelle: Vanguard.

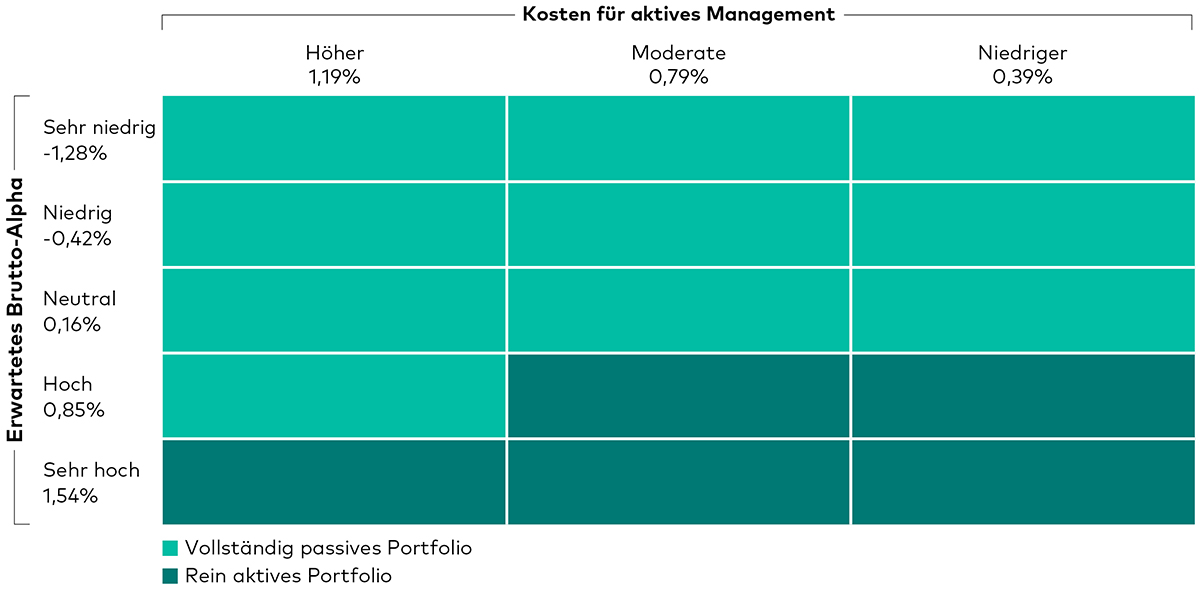

In der Praxis: Alpha und Kosten als einzige Variablen

Weitere Analysen zeigen, wie diese Methode in der Praxis angewendet werden kann. Wenn wir diese beiden wichtigen Merkmale – Brutto-Alpha und Kosten – auf unser Modell anwenden (und aktives Risiko und aktive Risikotoleranz ausschließen), gelangen wir zu den Ergebnissen in der folgenden Grafik. Die Grafik zeigt die Resultate aus 15 Szenarien vom niedrigsten erwarteten Brutto-Alpha der teureren aktiven Manager (obere linke Ecke) bis zum höchsten erwarteten Brutto-Alpha der günstigsten Manager (unten rechts). Zu sehen ist außerdem die entsprechende Allokation, die sich aus dem jeweiligen Szenario ergibt.

Mögliche Aktiv-/Passiv-Zuteilungen basierend auf vier Merkmalen

Quelle: Vanguard.

Zwei Dinge fallen ins Auge: Erstens sind Anlegerinnen und Anleger gut beraten, ausschließlich Indexfonds zu verwenden, wenn sie kein positives Netto-Alpha erwarten. Wenn man weder aktives Risiko noch aktive Risikotoleranz berücksichtigt, reduziert sich zweitens die Wahl auf ein entweder vollständig passives Portfolio (bei negativer Netto-Alpha-Erwartung) oder ein vollständig aktives (im gegenteiligen Fall).

Ein Aktiv/Passiv-Mix ist unter diesen vereinfachten Bedingungen nicht empfehlenswert; das Modell zeigt lediglich auf, ob Anlegerinnen und Anleger mit positivem Netto-Alpha rechnen oder nicht. Ein Beispiel: Das Feld am Schnittpunkt zwischen hohem Brutto-Alpha (0,85%) und moderaten Kosten (0,79%) hat ein erwartetes Netto-Alpha von nur 0,06% (0,85% minus 0,79%), dennoch leitet sich aus diesem Schema die Empfehlung eines vollständig aktiven Portfolios ab.

Wollte man weniger aktives Risiko eingehen, würde man weniger als 100% des Vermögens in aktive Fonds investieren und das Risiko durch Indexfonds reduzieren.

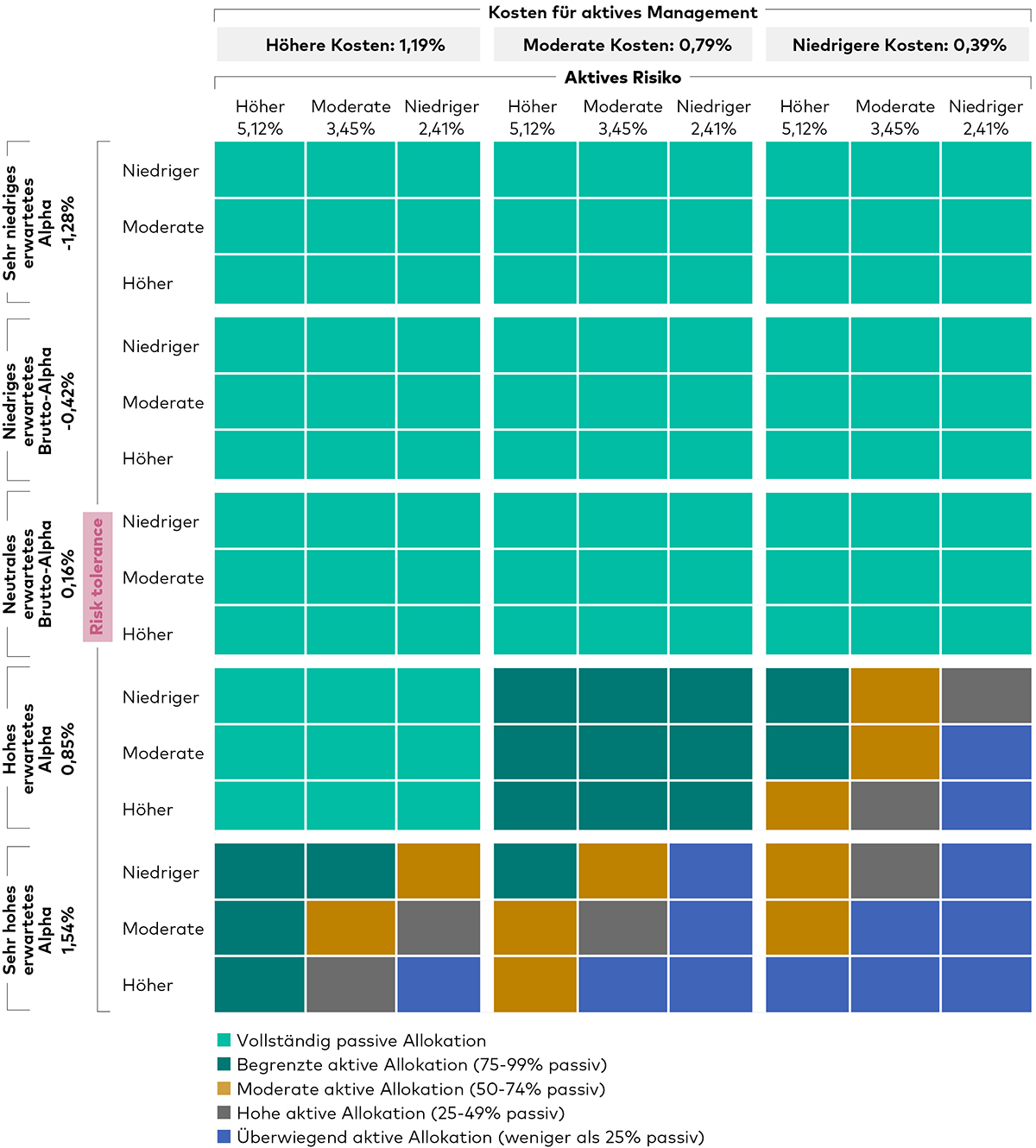

In der Praxis: Wenn Netto-Alpha und Risikofaktoren das Spektrum der Ergebnisse erweitern

Ergänzt man erwartetes Brutto-Alpha und Kosten um aktives Risiko und aktive Risikotoleranz, erhält man vier Variablen mit drei verschiedenen Messebenen, wie die nachstehende Grafik verdeutlicht.

Mögliche Aktiv-/Passiv-Zuteilungen basierend auf vier Merkmale

Quelle: Vanguard.

Bei neutralem (oder negativem) erwartetem Brutto-Alpha bleiben alle Szenarien gegenüber der früheren Analyse unverändert. Sind Mehrrenditen das Ziel, ist die Suche nach Managementkompetenz noch immer wichtiger als Kosten, aktives Risiko und Risikotoleranz.

Selbst bei Anlegerinnen und Anlegern mit hohen oder sehr hohen Brutto-Alpha-Erwartungen (also der Erwartung, dass sie Manager aus den oberen zwei Dritteln bzw. dem oberen Drittel auswählen) entfällt in vielen Szenarien noch immer ein großer Teil der Allokation auf Indexfonds. Kosten sowie aktive Risikotoleranz haben weiterhin erheblichen Einfluss. Die aktive Allokation überwiegt, wenn hohe Brutto-Alpha-Erwartungen und hohe Risikotoleranz mit niedrigen Kosten- und Risikoerwartungen zusammenkommen.

Anstatt einer einfachen binären Auswahl zwischen vollständig aktiven oder passiven Investments erhalten wir mit diesem Modell ein nuancierteres Bild, das den Zielkonflikt zwischen erwartetem Netto-Alpha und aktiver Risikotoleranz demonstriert. Außerdem bildet unser quantitatives Modell auch Annahmen ab, die sonst nicht sichtbar wären, und gibt Anlegerinnen und Anlegern so die Möglichkeit, mehrere Eingangsgrößen zu bewerten.

Auf einen Blick

Indexstrategien sind für jede Anlegerin und jeden Anleger eine gute Ausgangsbasis, doch auch aktive Fonds haben ihren Platz in einem Portfolio.

Mit dem Aktiv/Passiv-Modell können Beraterinnen und Berater ihre Kundinnen und Kunden dazu anregen, vor einer Entscheidung bewusster über ihre Erwartungen und ihre Risikotoleranz nachzudenken.

Die „richtige“ Allokation hängt unter anderem von dem erwarteten Brutto-Alpha, den Kosten, dem aktiven Risiko und der individuellen Risikotoleranz der Kundin oder des Kunden ab.

Dies ist eine Zusammenfassung von „Making the Implicit Explicit: A Framework for the Active-Passive Decision“ von Daniel W. Wallick, Brian R. Wimmer, Christos Tasopoulos, James Balsamo, und Joshua M. Hirt, veröffentlicht im April 2017.

Fußnoten:

1 Für eine Überprüfung empirischer Studien unregelmäßiger Mehrrenditen nach Anlageinstrument siehe Davis, Joseph, Glenn Sheay, Yesim Tokat und Nelson Wicas, 2007. Evaluating Small-Cap Active Funds. Valley Forge, Pa.: The Vanguard Group. Für Untersuchungen zum unerheblichen Einfluss von Marktphasen für die Wertentwicklung aktiver Fonds siehe Philips, Christopher B., 2008. The Active-Passive Debate: Bear Market Performance. Valley Forge, Pa.: The Vanguard Group und Philips, Christopher B., Francis M. Kinniry Jr. und David J. Walker, 2014, The Active-Passive Debate: Market Cyclicality and Leadership Volatility. Valley Forge, Pa.: The Vanguard Group. Für eine Diskussion der Faktoren, die für erfolgreiches aktives Management relevant sind, siehe Wallick, Daniel W., Brian R. Wimmer und James Balsamo, 2015, Keys to Improving Odds of Active Management Success. Valley Forge, Pa.: The Vanguard Group.

2 Sharpe, William F, 1991. The Arithmetic of Active Management. Financial Analysts Journal 47(1): 7–9.

3 Siehe Wallick, Wimmer und Balsamo (2015) für weitere Informationen.

4 Im Rahmen dieser Analyse gehen wir davon aus, dass Indexanlagen kostengünstig sind. Zwar gibt es auch teure Indexfonds, viele marktkapitalisierungsgewichtete Indexfonds sind jedoch kosteneffizient. Außerdem gilt: Auch wenn aktive Fonds im Durchschnitt teurer sind als der durchschnittliche Indexfonds, gibt es auch hier kostengünstige Lösungen. Daher verwenden wir eine Bandbreite verschiedener Kostensätze.

5 In früheren Vanguard Studien haben wir darauf hingewiesen, dass Geduld für Erfolg mit aktiven Fonds von großer Bedeutung ist. Man kann aktive Risikotoleranz auch als die Geduld interpretieren, die eine Anlegerin oder ein Anleger in Anbetracht der Volatilität eines Fonds gegenüber seiner Benchmark aufbringt. Für eine eingehendere Diskussion über die Renditemuster erfolgreicher aktiver Manager siehe Wimmer, Brian R., Sandeep S. Chhabra und Daniel W. Wallick, 2013. The Bumpy Road to Outperformance. Valley Forge, Pa.: The Vanguard Group.

6 Für eine tiefergehende Diskussion zu diesem Punkt siehe Schlanger, Todd, Christopher B. Philips und Karin Peterson LaBarge, 2012. The Search for Outperformance: Evaluating ‘Active Share'. Valley Forge, Pa.: The Vanguard Group.

7 In dieser Studie verwenden wir aktives Risiko als wichtigstes Differenzierungsmerkmal zwischen Fondsstrategien. Wie historische Daten belegen, haben sich die Tracking Errors einzelner Fonds langfristig meist innerhalb überschaubarer Bandbreiten bewegt und eignen sich daher als Erwartungsbarometer. Auch anhand des aktiven Anteils, das anzeigt, wie „aktiv“ der Fonds tatsächlich ist, könnte man das relative Risiko des Fonds feststellen. Zwar sind Tracking Error und aktiver Anteil verschiedene Kennzahlen, Untersuchungen von Vanguard legen jedoch eine quantitative Verbindung zwischen beiden nahe. Wir haben uns für den Tracking Error entschieden, da für diesen bessere Daten zur Verfügung stehen und seine Berechnung leichter verständlich ist.

Zur Übersicht

Anlagestrategien und -modelle

Wir stellen einen strukturierten Prozess zur Aktiv/Passiv-Allokation vor und gehen auf die wichtigsten Faktoren der Asset-Allokation ein.

Weitere Säulen

Financial Planning

Zugang zu nützlichen Orientierungshilfen und Ratgebern, von der Risikoprofilerstellung bis zur Ruhestandsplanung.

Kundenbeziehungen

Impulse für das Angebot von bedarfsgerechten Services, Vertiefung von Beziehungen und effektiver Kundenakquise.

Erfolgreiche Unternehmensführung

Alles zum Aufbau, Marketing und Entwicklung Ihres Unternehmens.

Wichtige Hinweise zu Anlagerisiken

Kapitalanlagen sind mit Risiken verbunden. Der Wert der Investitionen und die daraus resultierenden Erträge können steigen oder fallen, und Anleger erhalten den ursprünglich investierten Betrag unter Umständen nicht in voller Höhe zurück. Es besteht das Risiko eines Totalverlustes.

Wichtige allgemeine Hinweise

Die hier enthaltenen Informationen sind nicht als Angebot oder Aufforderung zur Abgabe eines Angebots zum Kauf oder Verkauf von Wertpapieren in irgendeiner Gerichtsbarkeit zu verstehen, in der ein solches Angebot oder eine solche Aufforderung rechtswidrig ist, oder gegenüber Personen, gegenüber denen ein solches Angebot oder eine solche Aufforderung gesetzlich nicht gemacht werden darf, oder wenn derjenige, der das Angebot oder die Aufforderung macht, dafür nicht qualifiziert ist. Die Informationen stellen keine Rechts-, Steuer- oder Anlageberatung dar. Sie dürfen sich deshalb bei Anlageentscheidungen nicht auf den Inhalt verlassen.

Die hier enthaltenen Informationen dienen lediglich zu Bildungszwecken und stellen keine Empfehlung und kein Angebot zum Kauf oder Verkauf von Anlagen dar.

© 2025 Vanguard Group Europe GmbH. Alle Rechte vorbehalten.

Herausgegeben von der Vanguard Group Europe GmbH, die in Deutschland von der BaFin reguliert wird.